カワセミ@金融ブロガー

カワセミ@金融ブロガーこんにちは。カワセミ@金融ブロガーです

企業が成長を続けるためには、自社の内部留保だけでなく外部からの資金調達が欠かせません。

その代表的な手段が「銀行融資」であり、事業拡大、新規投資、設備資金、運転資金など、さまざまな場面で活用されています。しかし融資を受けるためには、必ず「与信審査」という関門を通過しなければなりません。

与信審査とは、銀行が企業の返済能力や信用力を評価し、融資の可否や条件(金利・限度額)を決定するプロセスのことです。企業にとっては資金繰りの安定を左右する重要なプロセスであり、審査に落ちてしまえば事業計画の実行そのものが難しくなります。

一口に企業融資の審査といっても、そのアプローチは多岐にわたります。

財務諸表を分析する「定量分析」、経営者の資質や事業モデルを評価する「定性分析」、スコアリングやロジスティック回帰モデルなどの統計的手法、さらにはPOSデータやEC取引履歴といったオルタナティブデータを活用した新しいモデルまで、審査方法は進化を続けています。近年はフィンテックの台頭により即時審査やオンライン完結の融資も普及し、従来の「担保・保証中心の審査」とは大きく異なる流れが広がっています。

本記事では、企業融資における与信審査の基本から、銀行の役割、信用リスク管理の枠組み、定量・定性分析のポイント、スコアリングやAIを用いた審査モデル、さらにオルタナティブレンディングやP2Pレンディングといった新しい資金調達手段まで解説します。

これらを理解することで、企業は金融機関との対話をスムーズにし、融資審査に通りやすい体制を整えることが可能になります。資金調達に悩む経営者や財務担当者にとって、本記事は与信審査攻略のための実践的な指針となるでしょう。

企業融資の与信審査

企業が銀行や金融機関から融資を受ける際には、必ず「与信審査」が行われます。

この審査の目的は大きく分けて二つあり、「返済可能性の確認」 と 「事業の持続性の評価」 です。金融機関は、企業が本当に返済できるのか、また長期的に事業を継続できるのかを見極めることで、自らの貸倒リスクを回避しようとします。

一般的な審査フローは以下の通りです。まず企業が融資申込書を提出し、あわせて 決算書・試算表・事業計画書・資金繰り表 といった資料を用意します。

その後、銀行の営業担当や審査部が財務データをもとに定量分析を実施し、さらに経営者の資質や業界の成長性といった定性分析も行います。必要に応じて担保や保証人の有無を確認し、信用情報の照会も加えられます。

こうして整理された情報は稟議書としてまとめられ、審査部・リスク管理部を経て、最終的に審査委員会や経営会議で承認されます。

承認が下りれば融資が実行されますが、このプロセス全体には数週間から数か月を要することが一般的です。特に大口の融資や長期の借入ほど、慎重な審査が行われます。

中小企業と大企業で異なる審査の視点

与信審査において、中小企業と大企業では重視される視点が大きく異なります。

中小企業の場合、財務基盤が必ずしも安定していないことが多いため、銀行は 経営者の資質、ビジネスモデルの将来性、業界内での競争力 など「定性面」を重視します。

担保の有無や第三者保証の提供も重要な判断材料となります。特に経営者の信頼性や誠実さは「人物格付け」と呼ばれ、数字では測れない重要な審査要素とされています。

一方で大企業の融資審査は、公開されている財務諸表や格付会社の評価を基にした 定量分析中心 です。売上高や利益率、資本構成、キャッシュフローの健全性に加え、海外事業の展開や為替リスク、コンプライアンス体制など、グローバルに通用するガバナンスの有無まで問われます。

企業規模によって審査の重心が変わることを理解することが、スムーズな融資獲得への第一歩となります。

関与部門(営業・審査部・リスク管理)の役割分担

企業融資の審査は一つの部署で完結するわけではなく、複数の部門が役割を分担して進めます。

- 営業部門:顧客の窓口として資料を収集し、企業の実態をヒアリング。初期的な与信判断も担当。

- 審査部:提出資料を基に財務分析を行い、信用格付けや返済能力を数値化して評価。

- リスク管理部:融資案件が銀行全体のリスクポートフォリオに与える影響をチェック。過度な集中やリスク偏りを避ける役割。

- 最終承認機関:経営会議や審査委員会が融資可否を最終判断。大口案件ほど複数レベルの承認を要する。

| 部門 | 主な役割 | 補足 |

|---|---|---|

| 営業部 | 顧客対応・資料収集・初期判断 | 融資申込の入口 |

| 審査部 | 財務分析・信用格付け | 数字に基づく評価 |

| リスク管理部 | ポートフォリオ管理・集中回避 | 全体健全性の維持 |

| 経営会議・審査委員会 | 最終承認 | 大口は複数承認プロセス必須 |

この分業体制によって透明性と客観性が担保され、銀行は健全な融資活動を維持しています。

デジタル化・即時審査など近年のトレンド

近年はフィンテックやDXの進展により、企業融資の与信審査も大きく変化しています。

従来は紙ベースで提出していた決算資料や事業計画が、現在ではオンラインでアップロード可能となり、銀行システムに自動的に取り込まれて分析されます。

さらにAIを活用したスコアリングモデルやビッグデータ解析が導入され、特に小口融資や短期の運転資金では 最短即日で審査・融資が完了するケース も増えています。クラウド会計ソフトと銀行システムを連携させ、リアルタイムで資金繰りを把握する仕組みも広がっています。

従来型の慎重な稟議フローと、新しい自動審査モデルの ハイブリッド化 が進んでいるのが現在のトレンドです。これにより、大企業向けの大規模融資は従来通り時間をかけて精査しつつ、中小企業やスタートアップにはスピーディに資金供給できる体制が整いつつあります。

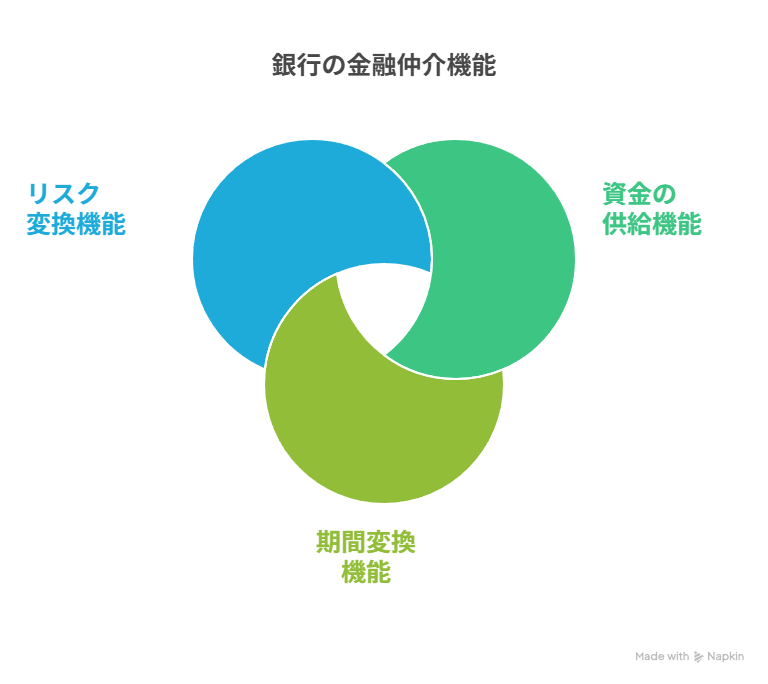

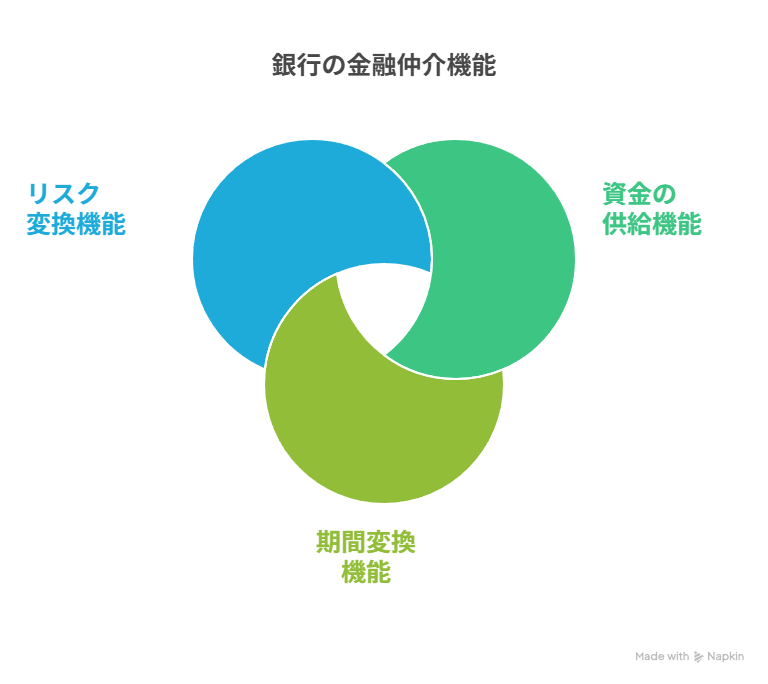

銀行の金融仲介機能

銀行は経済の血流を支える存在であり、「金融仲介機能」を通じて資金の流れを円滑にする役割を担っています。その代表的な役割が 資金の供給・期間変換・リスク変換 です。

まず「資金の供給機能」とは、企業や個人から集めた預金を、資金を必要とする企業や個人に貸し出す仕組みを指します。銀行が存在することで、資金の余剰を持つ人と不足している人が効率的につながり、経済活動が活性化します。

次に「期間変換機能」。預金は短期で引き出せる商品が多い一方、企業が求めるのは数年〜数十年にわたる長期資金です。銀行は短期の預金をまとめ、長期融資として企業に供給することで、資金の需給ギャップを埋めています。

最後に「リスク変換機能」。もし一人の投資家が特定の企業に直接貸し付けを行えば、返済不能時に損失を一手に負うことになります。しかし銀行は多数の貸出先に資金を分散し、返済不能リスクを軽減。これにより、預金者は安心して資金を預けられ、企業も安定的に長期資金を調達できます。

銀行の機能と役割の整理表

| 機能・役割 | 内容 | 企業や利用者へのメリット |

|---|---|---|

| 資金供給 | 預金を集め、融資として供給 | 資金不足の解消、投資機会の拡大 |

| 期間変換 | 短期預金を長期融資に変換 | 企業が長期安定資金を調達可能 |

| リスク変換 | 貸出先を分散しリスクを軽減 | 預金者は安全に利息を得られる |

| モニタリング | 借り手企業を継続的に監視 | 資金配分の健全化、貸倒防止 |

| 地域金融機関の役割 | 地元密着の与信判断、経営支援 | 中小企業の成長をサポート |

| メガバンクの役割 | 大企業や国際取引に対応 | 巨額資金や海外展開を支援 |

情報の非対称性を埋めるモニタリング機能

金融の世界には常に「情報の非対称性」が存在します。

資金を借りる企業は自社の事業内容や財務状況を詳細に把握していますが、資金を提供する側(投資家や預金者)はその情報を十分に知り得ません。

このギャップを埋めるのが銀行の モニタリング機能 です。

銀行は融資を行った後も定期的に企業の決算資料や事業計画を確認し、場合によっては経営者との面談を行って経営状況を把握します。その上で、業績の悪化が見られれば融資条件を見直したり、追加の担保を求めたりすることがあります。

このモニタリング機能があることで、資金の配分は適切に行われ、経営基盤が不安定な企業に過剰な資金が流れることを防げます。結果として、金融システム全体の安定性にもつながるのです。

地域金融機関とメガバンクの役割の違い

銀行と一口に言っても、地域金融機関 と メガバンク では役割や強みが大きく異なります。

地域金融機関(地銀・信用金庫など)は、地元企業や個人と密接な関係を築き、きめ細かな与信判断や経営支援を行うのが特徴です。中小企業の資金繰り改善や事業承継支援など、地域に根差した金融サービスを提供しています。

一方、メガバンク(三菱UFJ・三井住友・みずほなど)は大企業やグローバル取引を中心に、巨大な資金需要に応える役割を担います。数百億円規模のシンジケートローンや海外M&A支援など、国際的な金融取引にも対応できるのが強みです。

両者は対立関係ではなく、企業の成長段階や資金ニーズに応じて 補完関係 を築いています。創業期には地域金融機関が伴走し、企業が大きく成長すればメガバンクがグローバル展開を支援するといった形で、企業は状況に応じて利用先を選ぶことが求められます。

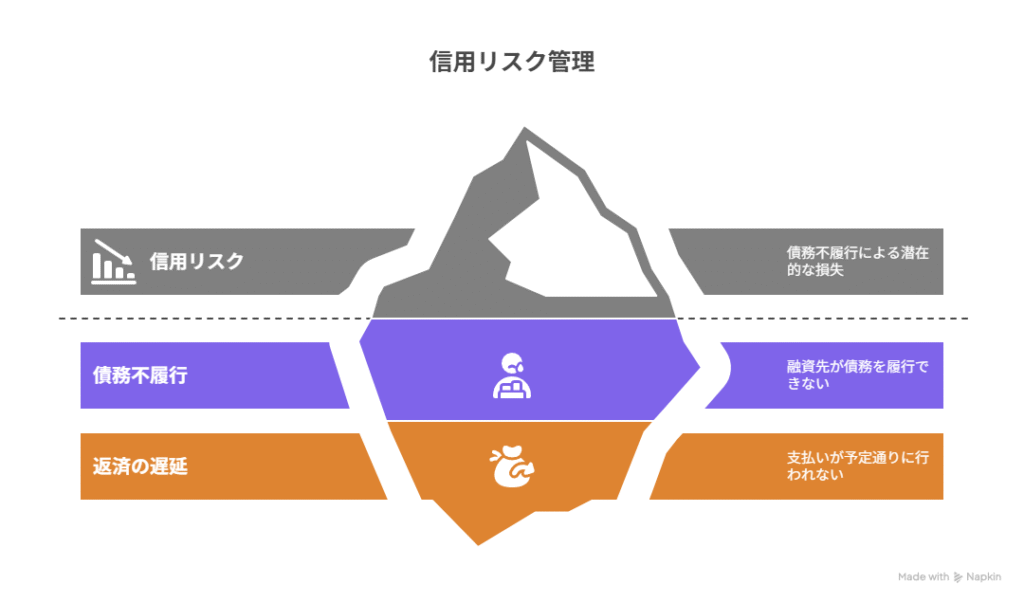

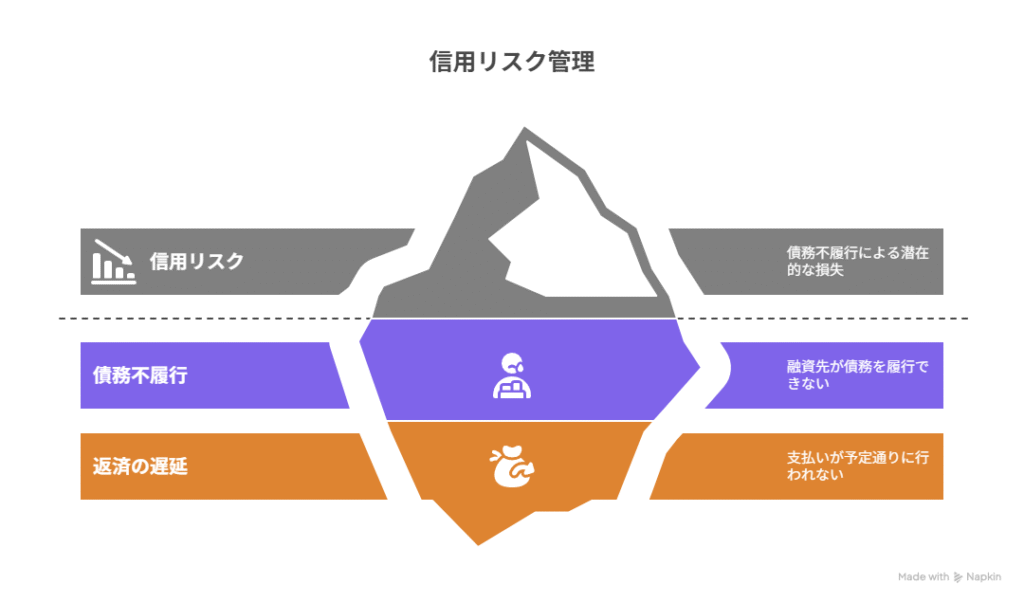

信用リスク管理

銀行や金融機関が直面する最大のリスクの一つが「信用リスク」です。

信用リスクとは、融資先や取引先が債務不履行に陥り、返済が滞ることで損失が発生する可能性を指します。このリスクを適切に管理しなければ、銀行の経営そのものが不安定になり、金融システム全体にも悪影響を及ぼす可能性があります。そのため国際的にも信用リスク管理の枠組みが整備され、各銀行が高度な分析とモニタリングを行うことが求められています。

信用リスク管理のキーワード整理表

| 用語 | 意味 | 実務上の活用例 |

|---|---|---|

| PD(破綻確率) | デフォルトする確率 | 高PD企業には金利上乗せ |

| LGD(損失率) | デフォルト時の損失割合 | 担保設定によりLGD低下 |

| EAD(エクスポージャー額) | デフォルト時の債権残高 | コミットメント枠も含む |

| 期待損失 | PD×LGD×EADで算出 | 引当金計算や自己資本比率に反映 |

| ポートフォリオ管理 | 融資全体を分散管理 | 業種・地域別の上限設定 |

| バーゼルⅢ | 国際的な銀行規制 | 自己資本比率の維持 |

| IRBアプローチ | 内部格付による算出手法 | 各銀行独自のリスク評価モデル |

PD・LGD・EADの基本概念と計測

信用リスクを測定する上で最も重要な概念が PD・LGD・EAD の3つです。

- PD(Probability of Default:破綻確率)

借り手が一定期間内にデフォルトする確率。財務状況、信用格付け、業種特性などを基に推定されます。 - LGD(Loss Given Default:損失率)

万一デフォルトした場合に、融資額に対してどの程度の損失が発生するかを示す比率。担保や保証によって回収可能額が変動します。 - EAD(Exposure at Default:エクスポージャー額)

デフォルト時点での債権残高や信用供与額。リボルビング枠やコミットメントラインなども含まれます。

これらを組み合わせて算出されるのが 期待損失(Expected Loss) であり、

・期待損失 = PD × LGD × EAD

という数式で表されます。

例えば、PDが高い企業に対しては、銀行は金利を上乗せしたり、追加担保を求めるなどのリスク対応を行います。逆に、信用度の高い企業には低金利で融資することができ、リスクに応じた条件設定が実務に反映されるのです。

ポートフォリオ管理と集中リスクのコントロール

信用リスクは個別の融資先だけでなく、銀行全体の融資ポートフォリオの偏りによっても大きく変化します。

特定の業種や地域に融資が集中すると、その分野の景気悪化が銀行全体に甚大なダメージを与える可能性があるため、分散管理が不可欠です。

例えば、不動産業や建設業は景気変動に敏感であり、不況期にはデフォルトリスクが急増します。そのため銀行は「不動産業への融資は全体の◯%以内」といった上限を設定し、集中リスクをコントロールしています。さらに、国際展開を行う大手銀行では、国別リスク(カントリーリスク)にも配慮し、地政学的なリスク分散も進めています。

ポートフォリオ全体を俯瞰してリスクを管理することにより、個別の融資先で問題が発生しても銀行経営全体への影響を抑えられるのです。

バーゼル規制と内部格付手法の位置づけ

国際的な金融規制である バーゼルⅢ では、銀行に対して十分な自己資本を保持することを義務付けています。

これは、想定外の損失が発生しても破綻しない体力を確保するための仕組みです。

その中で注目されるのが 内部格付手法(IRBアプローチ) です。これは、各銀行が独自にPD・LGD・EADを算出し、それに基づいて必要な自己資本を積むという仕組みです。従来の「一律的な規制」ではなく、銀行ごとのリスク評価能力に応じた柔軟な管理が可能になります。

内部格付手法は、リスク管理と融資活動の両立を可能にするものですが、同時に「モデルの妥当性検証」「データ精度の確保」といった厳しい要件も課されています。これにより、銀行は単に規制を遵守するだけでなく、健全なリスク管理の文化を組織内に根付かせることが求められているのです。

定量分析と定性分析

定量分析の基本

融資審査における定量分析の中心は、企業の財務状況を数値で示す 財務三表(損益計算書・貸借対照表・キャッシュフロー計算書) です。

- 損益計算書(PL):売上高、営業利益、経常利益などを通じて、企業の収益性や利益構造を示す資料です。安定的な黒字基調かどうかは、返済能力の基本判断につながります。

- 貸借対照表(BS):資産・負債・純資産のバランスを示し、安全性や財務健全性を確認するために利用されます。特に自己資本比率が低い場合は、倒産リスクが高いとみなされやすいです。

- キャッシュフロー計算書(CF):営業活動・投資活動・財務活動ごとの現金の流れを示し、資金繰りの健全性を確認します。黒字決算であってもキャッシュフローが不足している場合、返済余力は弱いと評価されます。

審査担当者はこれら3表を総合的に読み解き、数値だけでは見えない資金繰りや返済余力を評価します。

主要財務指標のチェックポイント

財務分析の中で特に重視されるのが以下の指標です。

- 自己資本比率:総資産に占める自己資本の割合。高いほど財務の安定性があり、倒産リスクが低い。

- インタレストカバレッジレシオ:営業利益(またはEBITDA)を利息費用で割った数値。利払い余力を測る指標で、1倍を下回ると危険水準とされます。

- DSCR(Debt Service Coverage Ratio):返済余裕比率とも呼ばれ、営業キャッシュフローを年間返済額で割った数値。1倍以上が融資継続の目安とされます。

これらの指標が一定基準を下回ると、金融機関は「返済リスクが高い」と判断し、融資条件を厳しくしたり、融資を見送る場合があります。

| 指標 | 意味 | 一般的な基準値 | 評価ポイント |

|---|---|---|---|

| 自己資本比率 | 財務安定性 | 30%以上が望ましい | 低いと倒産リスク高 |

| インタレストカバレッジ | 利払い余力 | 1.5倍以上 | 1倍未満は要注意 |

| DSCR | 元利返済能力 | 1倍以上 | 返済余力を直接示す |

運転資金サイクルと債務償還年数

短期資金需要の把握に重要なのが 運転資金サイクル です。

企業は「仕入支払 → 在庫保有 → 売上計上 → 売掛金回収」という流れで資金を回収します。このサイクルが長期化すると、一時的に資金繰りが悪化し、追加融資が必要になるケースもあります。そのため、在庫回転率や売掛金回収期間などを細かくチェックすることが欠かせません。

長期的な視点では 債務償還年数 が重視されます。

これは現在の利益やキャッシュフローで借入を返済し終えるまでに要する期間を示す指標です。短すぎる場合は過大な返済負担が企業成長を阻害し、逆に長すぎる場合は借入依存が強いと判断されます。審査担当者はこのバランスを慎重に評価します。

定性分析の重要性

数字では測れない「人」や「組織」の質を見極めるのが定性分析です。

中小企業融資では特に、経営者の資質が大きな評価ポイントとなります。

- 経営者の信頼性・リーダーシップ:誠実さ、事業に対するビジョン、社員や取引先との信頼関係が重視されます。

- ガバナンス・内部統制:組織的にリスクを管理できる仕組みが整っているか。不正防止体制やコンプライアンス意識の有無は重要。

- 事業モデルの独自性と競争優位:市場での強みや他社との差別化要素があるか。単なる価格競争に依存している場合はリスクが高い。

- 市場環境の将来性:業界の成長性や技術革新の影響をどう受けるか。縮小市場に依存しているとマイナス評価となる。

- サプライチェーンの安定性:主要取引先の財務健全性や依存度。特定顧客への依存が高すぎると、経営の継続性に不安要素が生じる。

- 事業計画の実現可能性とKPIの妥当性:売上目標が過大でないか、資金調達の裏付けがあるか、KPIが現実的かどうか。

これらの要素を総合的に判断することで、金融機関は「数字上は良好でも、実態にリスクが潜んでいないか」を見極めます。

定量分析と定性分析の比較表

| 観点 | 定量分析(数値で評価) | 定性分析(非数値で評価) |

|---|---|---|

| 主要資料 | 財務三表(PL・BS・CF) | 経営者の資質、事業計画、ガバナンス |

| チェック項目 | 自己資本比率、DSCR、インタレストカバレッジ、債務償還年数、運転資金サイクル | 経営者の信頼性、競争優位、市場環境、取引先の健全性 |

| 強み | 客観的で比較可能 | 数字に現れない実態を把握できる |

| 弱み | 一時的な数字の良し悪しに左右されやすい | 評価が主観的になりやすい |

| 融資審査での役割 | 返済能力を数値的に確認 | 持続可能性・信頼性を補完的に判断 |

スコアリングモデルとロジスティック回帰モデル

スコアリングモデルとロジスティック回帰モデルのまとめ表

| 項目 | 内容 | メリット | 留意点 |

|---|---|---|---|

| スコアリングモデル | 変数を点数化して総合評価 | 客観的・迅速な判断 | カットオフ設定次第で与信機会が左右 |

| ・学習データ/検証 | 過去データで学習・テスト | 精度を定量的に確認可能 | データ偏りに弱い |

| ・カットオフ設定 | 基準点以上で承認、未満で否決 | 明確なルール化 | 設定次第で不良債権率に影響 |

| ロジスティック回帰モデル | 破綻確率を推定 | PDを数値で算出可能 | 前提条件の単純化が必要 |

| ・オッズ比/スコア化 | 係数をリスク要因として解釈 | 判断基準が明確化 | 複雑な相関関係は捉えにくい |

| ・不均衡データ対策 | リサンプリング・重み付け | 精度向上 | モデルの安定性に影響 |

| ・多重共線性対策 | 変数選定・正則化 | 過学習を防止 | モデル解釈が難しくなる場合あり |

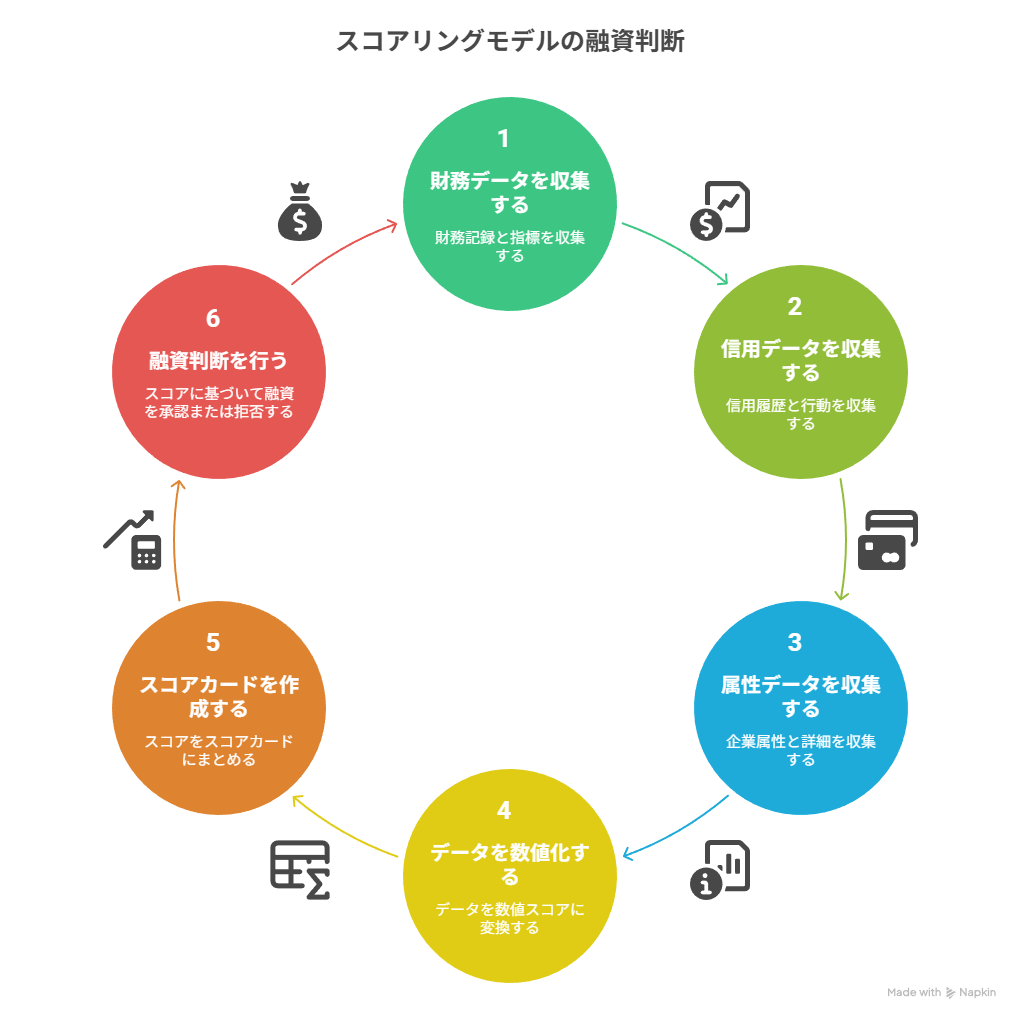

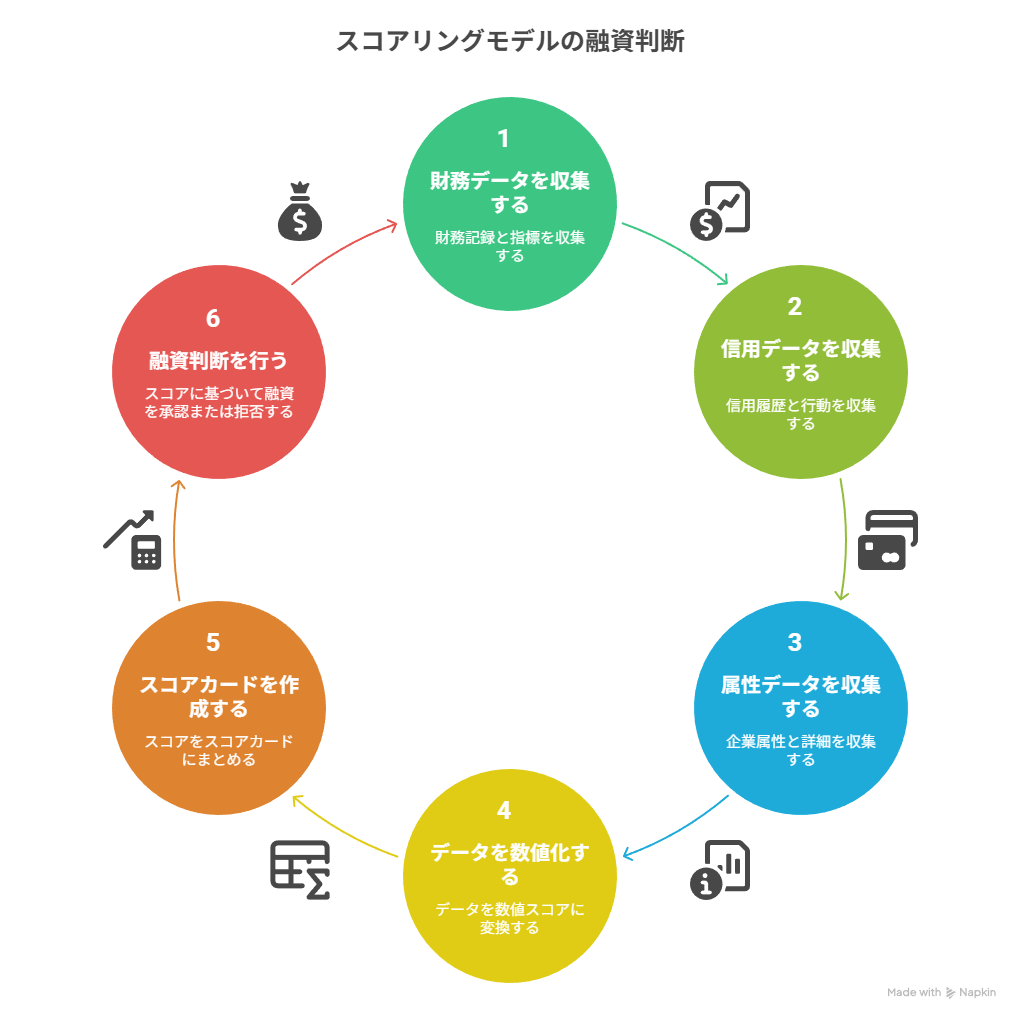

スコアリングモデルの基礎

金融機関が与信判断を行う際、迅速かつ客観的な評価を可能にするのが スコアリングモデル です。

従来は担当者の経験や主観に依存する部分が大きかった融資審査ですが、スコアリングモデルを用いることで、数値に基づいた標準化された判断が可能になりました。

このモデルでは、売上高や利益率といった 財務データ、返済履歴や延滞有無といった 信用データ、さらには業種・企業規模・設立年数などの 属性情報 を変数として組み込みます。

これらを数値化して スコアカード に落とし込み、総合点で融資判断を行うのです。

学習データ・検証・カットオフ設定

スコアリングモデルを構築するには、まず過去の融資データを大量に収集し、モデルに学習させます。これを「学習データ」と呼び、貸倒の有無など結果がわかっているデータを活用します。

学習後は「テストデータ」で精度を検証し、モデルの予測力を評価します。その上で、スコアに基づき「カットオフ値」を設定します。

カットオフとは「この点数以上なら承認、この点数未満なら否決」とする基準点です。設定次第で不良債権率や与信機会が変わるため、経営戦略との整合性が求められます。

運用面:限度額・金利・与信方針への反映

スコアリングモデルの結果は、単に「貸す・貸さない」だけでなく、融資条件の設定にも活用されます。

- 融資限度額:高スコア企業には大きな与信枠を設定できる。

- 金利:スコアが高い企業はリスクが低いため低金利、逆に低スコア企業には高金利を適用。

- 与信方針:業種別・規模別にスコア閾値を調整し、ポートフォリオ全体の健全性を保つ。

こうして、金融機関はリスク調整を行いながら収益性を確保しています。

ロジスティック回帰モデルの活用

スコアリングモデルの中でも代表的なのが ロジスティック回帰モデル です。

融資先企業の破綻確率(PD:Probability of Default)を推定するために広く用いられています。

ロジスティック回帰では、各説明変数が融資先の破綻に与える影響を係数として算出し、それを基に0〜1の確率を計算します。例えば「自己資本比率が高いほど破綻確率は低い」といった因果関係を、数値として定量的に評価できるのです。

係数解釈とオッズ比・スコア化

ロジスティック回帰モデルの係数は「ある要因が破綻確率に与える影響度」を示します。オッズ比を用いることで、変数の増減が破綻確率にどの程度影響するかを直感的に理解できます。

これをスコア化することで、融資担当者は「この企業はスコア◯点だから、与信可能」「スコアが基準を下回るので条件付き融資」といった判断を迅速に行えるようになります。

不均衡データと多重共線性への対処

融資データの特徴として、破綻企業は全体のごく一部にとどまるため、学習データは「不均衡」になりやすいという課題があります。そのため、以下の対策が取られます。

- リサンプリング:破綻企業データを増やす(オーバーサンプリング)か、健全企業データを減らす(アンダーサンプリング)。

- 重み付け:破綻企業のデータに高い重みを与え、モデルが重要視するよう調整。

複数の変数が似た傾向を持つ場合は「多重共線性」が発生し、モデルの精度を下げる原因となります。

これを防ぐために、変数選定や正則化手法(Lasso・Ridge回帰など)が利用されます。

伝統的な与信審査の特徴

伝統的な与信審査まとめ表

| 項目 | 内容 | メリット | デメリット |

|---|---|---|---|

| 担保・保証 | 不動産担保や代表者保証を重視 | 貸し手の安全性を確保 | 経営者への過度な負担、事業承継の阻害要因 |

| 現地調査・ヒアリング | 訪問面談・工場視察で実態把握 | 数字に出ない情報を補完 | 担当者の経験や主観に依存しやすい |

| 稟議プロセス | 稟議書を回覧し複数承認を得る | 組織的なチェック機能 | 決裁に時間がかかる、柔軟性に欠ける |

担保・保証中心のアプローチ(不動産・代表者保証)

従来の企業融資では、企業の事業性やキャッシュフローよりも、担保や保証による回収可能性が重視されてきました。代表的なのが「不動産担保」と「代表者保証」です。

銀行は、万が一企業が返済不能に陥った場合でも、担保不動産を売却したり、代表者の個人資産に請求できるようにしてリスクを抑えていました。特に中小企業融資では、代表者保証が事実上必須とされてきた歴史があります。こうした仕組みは貸し手の安全性を高める一方で、経営者に過度な負担を課し、事業承継や挑戦の妨げになるといった課題もありました。

現地調査・ヒアリングによる「目利き」

伝統的な与信審査においては、営業担当や審査担当が企業を訪問し、直接経営者と面談することが欠かせませんでした。

工場や店舗の視察を行い、従業員の様子や設備投資の実態、商品やサービスの品質などを確認することで、財務諸表には現れない情報を収集していました。

この「目利き」による判断は、特に中小企業の審査で重要でした。

なぜなら、財務データが整っていない企業や、決算書に反映されにくい成長ポテンシャルを持つ企業を評価するうえで、現地調査は有効な手段だからです。経験豊富な担当者の観察眼が審査結果を左右する場面も少なくありませんでした。

稟議プロセスと内部承認フロー

融資の最終判断は、担当者一人の裁量で行われるわけではありません。

従来型の与信審査では、稟議書を作成し、上司や審査部、リスク管理部など複数の部署で承認を得る「稟議プロセス」が基本です。

この仕組みは時間がかかるというデメリットがあるものの、組織としてのチェック機能を果たし、融資判断の透明性を高めてきました。

とくに大口融資では、役員会や審査委員会で最終承認が行われることもあり、組織的なリスク管理体制の一環として機能しています。

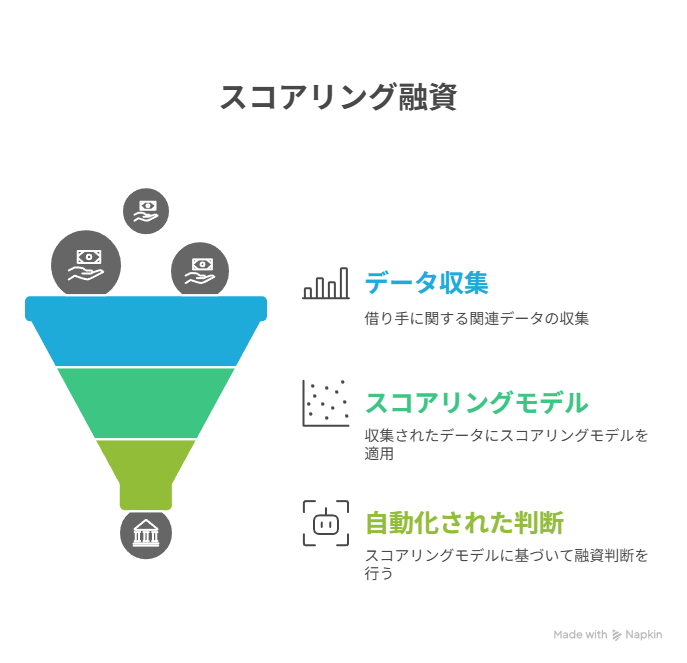

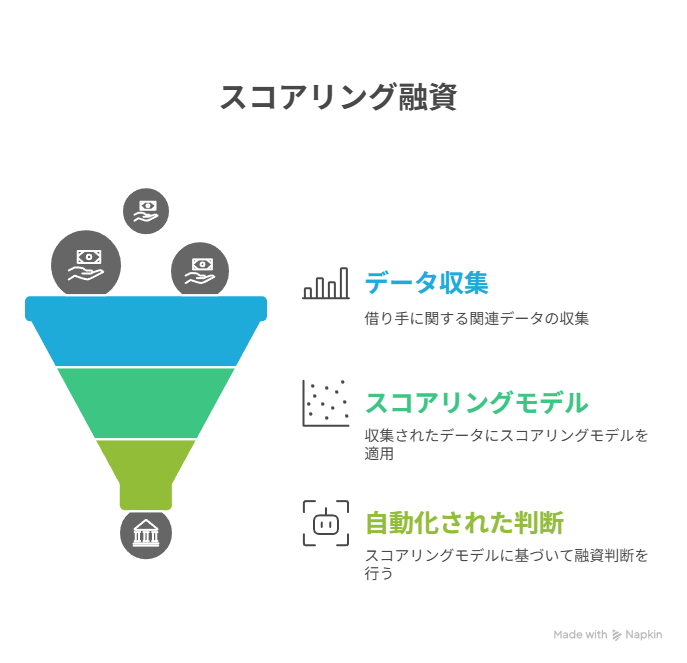

スコアリング融資の特徴

スコアリング融資とは、従来の目利きや稟議に依存した審査方式ではなく、スコアリングモデルを活用して自動化・標準化された与信判断を行う仕組みです。特に、少額かつ短期の資金ニーズに適した制度として発展してきました。

この仕組みでは、融資申込者の財務データや信用情報、さらには業歴や業種といった属性情報をスコアリングモデルに投入し、数値として評価します。

これにより、数時間〜数日以内に与信判断が可能となり、中小企業や個人事業主が突発的な資金需要に直面した際にもスピーディに資金調達できるようになりました。

従来の融資では「申込 → 現地調査 → 稟議 → 実行」という流れに数週間を要するのが一般的でしたが、スコアリング融資はそのプロセスを大幅に簡略化し、金融機関のコスト削減にも寄与しています。

スコアリング融資のまとめ表

| 項目 | 内容 | メリット | デメリット |

|---|---|---|---|

| 対象 | 少額・短期融資中心 | 中小企業・個人事業主の資金調達が容易 | 大規模・長期融資には不向き |

| 審査方式 | スコア閾値による自動判定 | 迅速・客観的 | モデル精度に依存 |

| 価格設定 | 金利・限度額をスコア連動で自動決定 | 公平性・効率性 | 柔軟な対応が難しい |

| モニタリング | 定期的なスコア更新でリスク管理 | 不良債権の早期発見 | 頻繁な更新で企業に負担感も |

スコア閾値と自動与信・自動価格付け

スコアリング融資の大きな特徴は、スコア閾値(カットオフ値)を基準にした自動的な審査プロセスです。

- スコアが一定以上 → 自動承認

- スコアが基準未満 → 自動否決 または再審査

この仕組みにより、審査の客観性と迅速性が確保されます。

融資限度額や金利といった条件設定もスコアに応じて自動的に決定されます。高スコアの企業には低金利かつ高い限度額が与えられ、低スコアの企業にはリスクを反映した条件が提示される仕組みです。

この「自動価格付け」によって、金融機関はリスク調整済みの収益を確保でき、利用者は自身の信用力に見合った条件で資金調達を行えます。

モニタリングとスコアの定期更新

スコアリング融資は融資実行時だけでなく、実行後のモニタリングにも活用されます。金融機関は定期的に取引先のスコアを再計算し、リスクの変化を捉えます。

- スコアが低下した場合 → 融資枠縮小、追加担保要求、金利引き上げ

- スコアが上昇した場合 → 限度額拡大、追加融資提案、金利優遇

このように、融資先の信用力を動的に管理することで、金融機関は不良債権の早期発見と回避を実現し、利用者も自らの行動改善によって融資条件を向上させるインセンティブを持てます。

オルタナティブレンディングの拡大と特徴

オルタナティブレンディングとは、銀行などの伝統的な金融機関を通さずに行われる新しい形の融資を指します。

インターネットやデジタル技術を活用し、個人や企業が直接資金を融通できる仕組みで、近年は特にフィンテックの発展によって急速に広がっています。代表的な形態には、個人同士でお金を貸し借りするP2Pレンディング、投資家が企業に資金を提供するクラウドレンディング、不動産や事業資金など特定の目的に対して投資を募るソーシャルレンディングがあります。

従来の銀行融資では、審査が厳しく時間もかかるため、特に中小企業や起業家は資金調達に苦労するケースが多くありました。オルタナティブレンディングはオンライン上で手続きが完結し、短期間で資金を得られる点が大きな特徴です。また、投資家にとっても少額から分散投資できるため、資産運用の新しい手段として注目されています。

一方で、銀行のように預金保険制度や保証があるわけではないため、貸し倒れリスクや運営事業者の信頼性には注意が必要です。利用する際は、金利や手数料だけでなく、事業者の透明性や実績を確認することが重要となります。オルタナティブレンディングは金融の民主化を推進する仕組みとして期待されつつも、リスク管理の知識を持って活用することが求められます。

オルタナティブレンディングの比較表

| 融資形態 | 特徴 | 主な対象 | メリット | デメリット |

|---|---|---|---|---|

| トランザクションレンディング | 売上や取引データを基に日次自動審査 | 中小企業・EC事業者 | 即時審査・無担保・小口利用可 | データ依存度が高く、異常値に弱い |

| P2Pレンディング | 投資家と借手を結ぶプラットフォーム | 個人投資家・中小企業 | 銀行を介さず低コスト調達 | デフォルト時の回収リスク、規制強化 |

| サプライチェーン金融(ABL・ファクタリング) | 売掛債権や在庫を担保に資金化 | 取引企業間 | キャッシュフロー改善、担保代替 | 手数料負担、債権管理の煩雑さ |

トランザクションレンディング

トランザクションレンディングとは、取引データに基づいて融資を行う新しい与信手法を指します。

従来の銀行融資は決算書や担保を重視していましたが、トランザクションレンディングでは日々の売上や取引履歴、口座の入出金データなどを活用して信用力を評価します。POSデータやECの販売記録、銀行APIを通じた資金の流れといった「取引そのもの」を分析対象とする点が特徴です。

この仕組みによって、創業間もない企業やフリーランスのように決算実績が十分でない事業者でも、現在の取引状況に基づいて資金調達が可能になります。たとえば、ECサイトで安定した売上を上げている店舗や、POSシステムから継続的な売上が確認できる飲食店は、従来型の融資審査では評価されにくかった信用力を示すことができます。

AIやビッグデータ解析を活用することで、リアルタイムに近い形で与信判断を行えるため、融資までのスピードが速く、必要なタイミングで資金を確保できるのも利点です。一方で、取引データの正確性やセキュリティ、急激な売上変動によるリスク評価の難しさといった課題もあります。

トランザクションレンディングは、オルタナティブレンディングの代表的手法として注目されており、金融アクセスを広げる重要な役割を担っています。

P2Pレンディング

P2Pレンディングとは、「Peer to Peer Lending(個人間融資)」の略で、インターネット上のプラットフォームを通じて資金を貸したい人と借りたい人を直接結びつける仕組みを指します。

従来の融資では銀行などの金融機関が仲介役を担っていましたが、P2Pレンディングではオンライン上でマッチングが行われるため、中間コストを抑えつつ、より幅広い層が資金調達や投資に参加できる点が特徴です。

借り手にとっては、銀行融資の審査に通りにくい場合でも、個人投資家から資金を得られる可能性が広がります。小規模事業者やフリーランス、あるいは消費者ローンを必要とする個人にとって、迅速かつ柔軟な資金調達手段となり得ます。

一方、貸し手である投資家にとっては、比較的少額から分散投資ができ、銀行預金や国債より高い利回りを得られる可能性があることが魅力です。

ただし、P2Pレンディングには貸し倒れリスクやプラットフォーム運営者の信頼性に関するリスクも存在します。

銀行のような預金保険の対象ではないため、投資家はリスクを理解したうえで慎重に投資先を選ぶ必要があります。透明性の高い情報開示や、適切なリスク管理を行っているプラットフォームを選ぶことが、安全に利用するための重要なポイントです。

サプライチェーン金融(ABL・ファクタリング)

サプライチェーン金融とは、企業間の取引における売掛債権や在庫、将来のキャッシュフローといった資産を担保に資金調達を行う仕組みを指し、代表的な手法としてABL(アセット・ベースト・レンディング)とファクタリングがあります。

銀行融資のように決算内容や担保不動産に依存せず、取引の実態に基づいて融資や資金化を行う点が特徴です。

ABLは、売掛金や在庫といった流動資産を担保として金融機関から融資を受ける仕組みです。たとえば、製造業が保有する大量の在庫や、販売先への売掛債権をもとに借入を行うことで、手元資金を確保しやすくなります。企業の成長過程で必要となる運転資金の調達に有効であり、特に中小企業にとっては銀行融資の補完手段として利用が進んでいます。

ファクタリングは、売掛債権を専門の事業者に売却し、期日前に資金化する手法です。企業は入金を待たずに資金を得られるため、資金繰りの安定化に役立ちます。「償還請求権なし」の場合、売掛先が倒産してもファクタリング会社がリスクを負担するため、利用者側のリスク軽減効果も期待できます。

このようにサプライチェーン金融は、取引データや資産を活用することで、従来型融資の制約を補完し、企業の資金調達を柔軟かつ迅速に支援する仕組みとして注目されています。

まとめ

企業融資の与信審査は、単なる「資金の貸し借り」の判断にとどまらず、銀行が企業の事業継続性や信用力を総合的に評価する重要な仕組みです。

審査に通るためには、財務諸表に基づく定量分析で一定の健全性を示すことはもちろん、経営者の資質、事業計画の実現可能性、取引先や市場環境の安定性といった定性面も重視されます。特に中小企業においては、経営者の信頼性や地域との関係性が大きな意味を持ちます。

一方で、金融機関の審査方法は時代とともに進化してきました。

従来は担保や保証を前提とした与信判断が中心でしたが、現在はスコアリングモデルやロジスティック回帰を用いた統計的手法が一般化し、さらにPOSデータや銀行APIといったオルタナティブデータを活用する動きも広がっています。こうした変化は、従来の財務諸表だけでは評価が難しかった小規模事業者やスタートアップにとって、新しい資金調達のチャンスを広げています。

フィンテックの台頭やP2Pレンディングといった新たなプレーヤーの登場により、資金供給のチャネルは多様化しています。これにより企業は従来の銀行融資に加えて柔軟な選択肢を得られる一方、利用する際には規制や投資家保護の観点を理解し、適切に活用する姿勢が求められます。

結論として、与信審査を突破する鍵は「数字の裏付け」と「信頼の積み重ね」にあります。

財務指標の改善や計画的な資金繰りはもちろん、経営の透明性を高め、継続的に健全な取引履歴を積み重ねることが、審査通過の近道です。今後も与信審査の仕組みは高度化し続けるため、企業は金融機関との関係性を戦略的に構築し、時代に応じた資金調達力を磨くことが求められるでしょう。