カワセミ@金融ブロガー

カワセミ@金融ブロガーこんにちは。カワセミ@金融ブロガーです

金融インフラとは、日常生活のあらゆる場面に関わる「お金の流れ」です。

銀行振込で給与を受け取り、スーパーでクレジットカードを使い、ATMで現金を引き出し、証券口座で投資を行う・・・。

これらはすべて見えないネットワークでつながれ、正確かつ安全にお金が流れる仕組みが整備されているからこそ成り立っています。金融インフラは一朝一夕にできたものではなく、社会や技術の変化に合わせて少しずつ形を変えながら進化してきました。

日本の金融インフラを振り返ると、いくつかの大きな節目が存在します。たとえば全国の銀行をオンラインでつなげた「全銀システム」、カード決済を可能にした「CAFIS」、日本銀行が資金決済を担う「日銀ネット」、そして全国のATMを結び利便性を高めた「統合ATM」に株券の電子化による「ペーパーレス化」も重要な変革でした。

この仕組みはより速く、安全で、便利な金融サービスを実現するために導入されてきたものです。

本記事では、こうした節目をたどりながら金融インフラがどのように誕生し、成長してきたのかをわかりやすく解説します。

そして現代のキャッシュレス化やデジタル通貨といった最新の動きとつなげることで、今後の金融インフラがどのような姿になるのかも考えていきます。

・普段気にしていない「金融インフラ」を歴史を知ってみましょう

そもそも「金融インフラ」とは何か

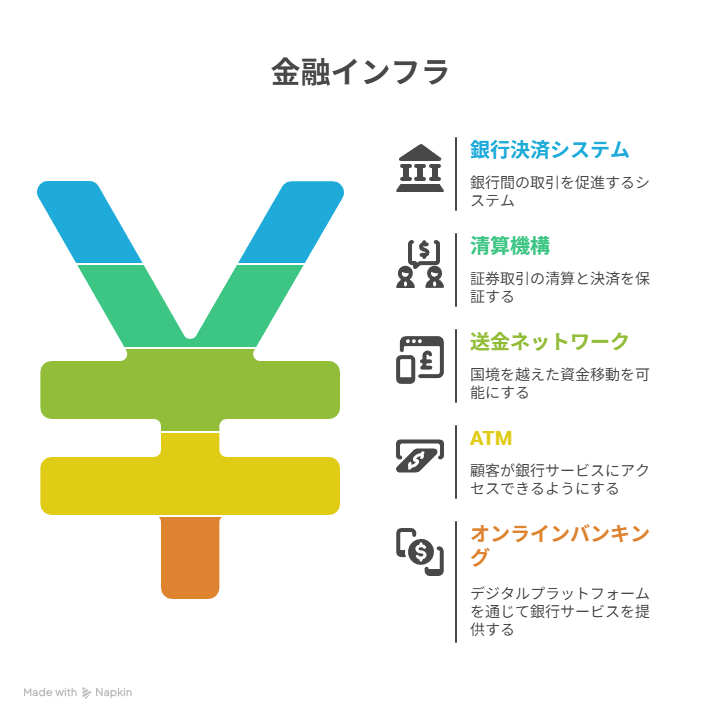

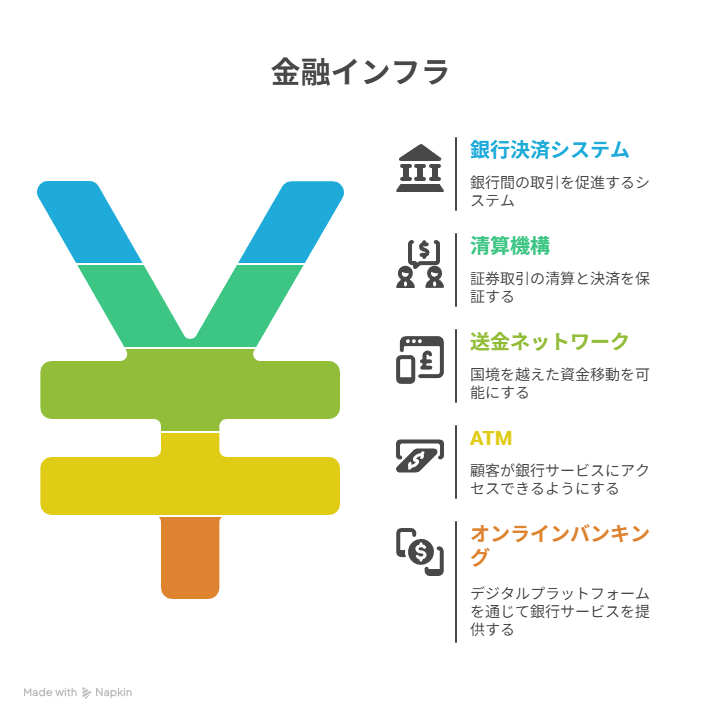

金融インフラとは、お金のやり取りや資金の流れを安全かつ効率的に支える社会的な仕組み全体を指します。

道路や電気、通信といった生活インフラが日常生活を支えるのと同じように、金融インフラは経済活動の基盤として機能しています。具体的には、銀行の決済システム、証券や為替の清算機構、送金ネットワーク、さらにはATMやオンラインバンキングといった利用者が直接触れる仕組みも含まれます。

金融インフラが整っていることで、私たちは現金を持ち歩かずに買い物ができたり、離れた相手に瞬時に送金できたり、企業が安心して取引できる環境が実現します。

国全体の経済の信頼性や安定性を確保する役割も担っています。大規模な金融障害が起これば、商取引や給与支払いが滞り、社会全体に大きな混乱をもたらす可能性があります。

金融インフラは「見えにくい存在」でありながら、日常生活や企業活動を支える不可欠な基盤です。技術の進歩や制度改革を通じてその仕組みは常に進化しており、キャッシュレス社会やデジタル通貨の普及も、金融インフラの高度化が背景にあります。

決済・送金・清算・資金決済

金融インフラを語るうえで欠かせないのが「お金の流れ」を支える4つの基本概念です。それが「決済」「送金」「清算」「資金決済」です。

・決済は、取引の代金をやり取りし、その記録を公式に確定させる仕組みです。現金払いだけでなく、クレジットカードや電子マネーによる支払いも決済の一種であり、単にお金を渡す行為以上に「取引成立の証拠を残す」という役割を担っています。

・送金は、銀行や決済サービスを通じて資金を移動させる仕組みで、給与振込や家賃の支払い、ネットショッピングの代金支払いなど、私たちの生活に欠かせない基盤となっています。

・清算は、複数の取引をまとめて整理・相殺します。証券会社や銀行の間では膨大な取引が発生するため、1件ごとに資金を移すのでは非効率となります。清算によって差額だけを処理すれば、取引全体をスムーズに管理できます。外国為替や株式市場の裏側で、この仕組みが効率性と安全性を支えています。

・資金決済は、清算で確定した残高に基づき、実際にお金を移動させて債権・債務を最終的に解消する段階です。これにより「取引が完全に終了した」と確定でき、金融システムの信頼性が維持されます。

決済・送金・清算・資金決済はそれぞれ独立した概念ですが、互いに密接に結びつき、社会の経済活動を円滑に動かす金融インフラの基本です。

銀行・カード会社・証券保管機関・中央銀行の役割

金融インフラは、多様な機関、企業の協力によって成り立っています。

銀行は預金を受け入れると同時に、その資金を融資や送金に活用します。

カード会社は消費者と加盟店をつなぎ、キャッシュレス決済を円滑に実現します。

証券保管振替機関は株券や債券を電子的に管理し、取引の信頼性を高めます。

中央銀行(日本銀行)は、金融インフラ全体の安定を守る要であり、決済の最後の受け皿となります。

表:各金融機関の主な役割

| 各機関 | 主な役割 | 具体例 |

|---|---|---|

| 銀行 | 預金・融資・送金の実行 | 給与振込、住宅ローン |

| カード会社 | 決済の仲介 | クレジットカード、デビットカード |

| 証券保管振替機関 | 証券の電子的管理 | 株券・債券のペーパーレス化 |

| 中央銀行 | 金融システムの安定運営 | 日銀ネットによる資金決済 |

このように各機関が役割を分担し、相互に連携することで、日本の金融インフラは全体として機能しています。

通信ネットワークの進化と標準化

金融インフラの発展において大きな役割を果たしたのが、通信ネットワークの進化と標準化です。

銀行同士が異なるシステムを使っていても、共通の通信規格を導入することで相互に情報をやり取りできるようになり、送金や決済のスピードと正確性が飛躍的に向上しました。利用者は休日や夜間であっても安定した金融サービスを受けられるようになり、社会全体の経済活動がより効率的に回るようになっています。

インターネットやスマートフォンの普及が進んだことで、キャッシュレス決済やQRコード決済、個人間の即時送金といった新しいサービスが急速に広まりました。この仕組みは「便利さ」や「スピード感」を重視した利用者のニーズに応えるだけでなく、事業者にとっても取引コスト削減や顧客データの活用といったメリットをもたらしています。

こうした変化を支えているのは、通信インフラの信頼性と業界全体で進められてきた標準化です。

もし各金融機関が独自の方式でやり取りを行っていたなら、ここまでの効率化は実現できなかったでしょう。今後も5Gやブロックチェーンといった新しい技術が標準化の枠組みに取り込まれることで、金融サービスはさらに高度化し、利用者の利便性と安全性を両立させていくことが期待されています。

黎明期から標準化へ:1970年代の転換点

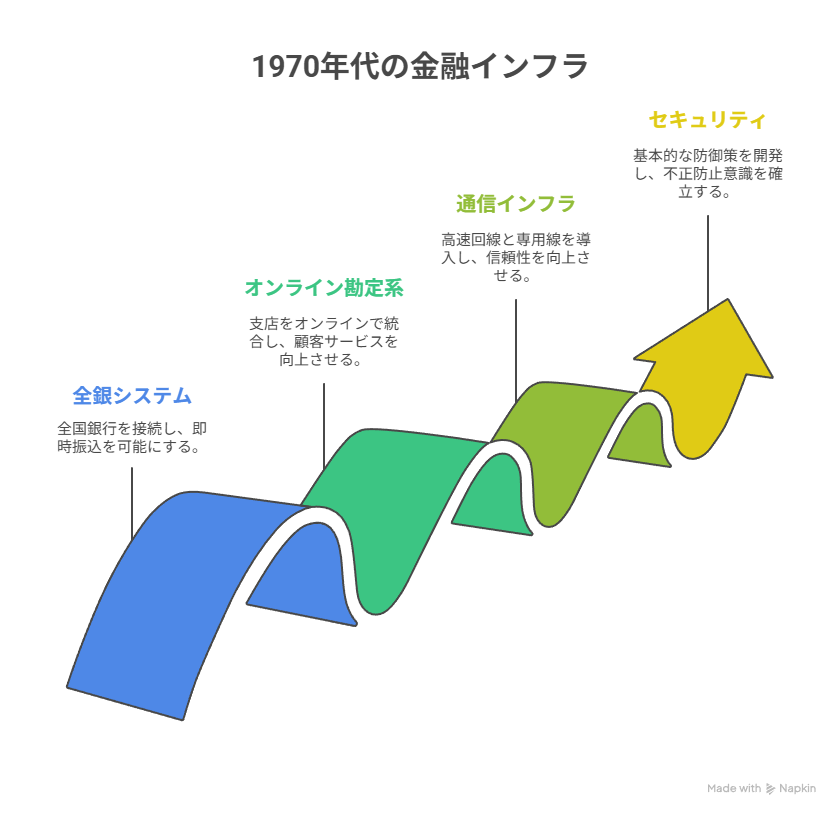

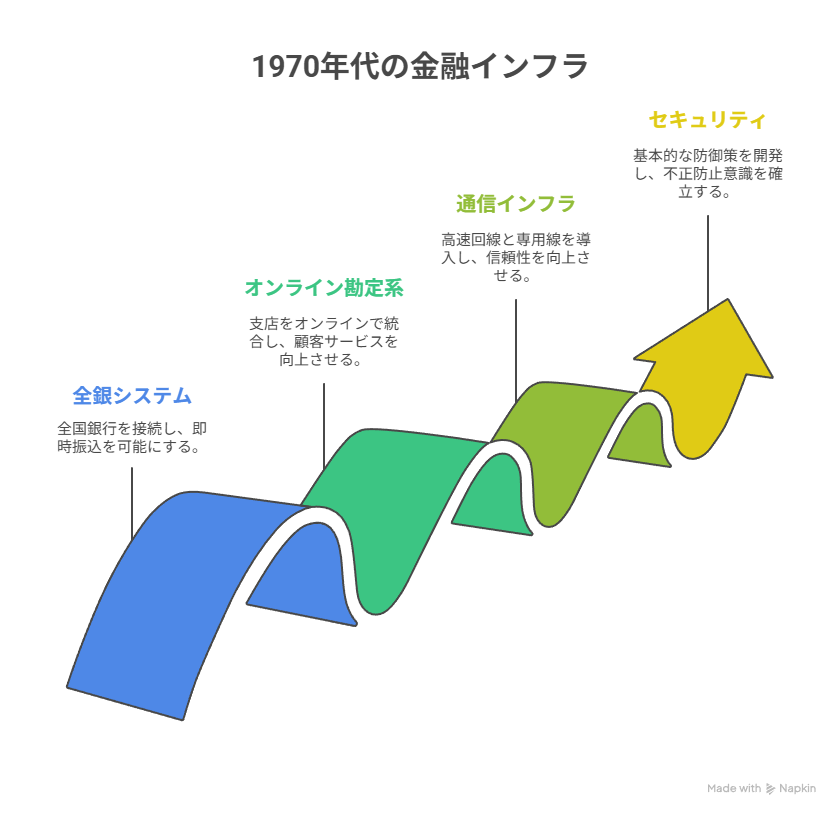

表:1970年代の金融インフラ転換点

| 項目 | 1970年代の進展 | 主な効果 |

|---|---|---|

| 全銀システム | 全国銀行を接続し即時振込を実現 | 送金スピード向上、業務標準化 |

| オンライン勘定系 | 支店間をオンラインで統合 | 顧客サービス向上、全国一元管理 |

| 通信インフラ | 高速回線・専用線の導入 | 信頼性向上、大量データ処理の安定化 |

| セキュリティ | 基本的な防御策の萌芽 | 不正防止意識の定着、後の制度化へ |

全銀システム:全国即時振込の実現と業務標準化

1973年に稼働を開始した「全銀システム(全国銀行データ通信システム)」は、日本の金融インフラ史における画期的な出来事でした。

それまで銀行振込には数日を要するのが当たり前でしたが、このシステムによって全国どの銀行間でも即時に資金を移動できるようになったのです。企業にとっては資金繰りの効率化につながり、個人にとっても送金が迅速に反映される利便性が生まれました。

銀行間の取引ルールやデータ形式が標準化されたことで、金融業務の連携が格段にスムーズになり、まさに「全国規模での金融ネットワーク」が成立したといえます。

オンライン勘定系の普及

1970年代後半から広がったオンライン勘定系は、銀行の業務に革命をもたらしました。

従来は顧客の口座情報を取引した支店ごとに紙ベースやローカルシステムで管理していたため、別の支店では同じ顧客情報を確認できず、振込や残高照会といった手続きも「口座を開設した支店に限る」という制約がありました。

オンライン勘定系では、各支店の端末がホストコンピュータに接続され、顧客情報を一元的に管理できるようになりました。顧客はどの支店でも同じサービスを受けられるようになり、利便性が飛躍的に向上しました。

銀行にとっても、事務処理の効率化や誤記録の削減、内部統制の強化といった効果が生まれ、組織全体の業務運営に大きな変化をもたらしました。

この仕組みはその後の技術発展につながり、全国のATMネットワークやインターネットバンキングの実現を後押ししました。オンライン勘定系の導入は、今日の便利な金融サービスを可能にした「金融インフラ高度化の起点」ともいえる存在なのです。

通信インフラの整備とセキュリティ

1970年代には、銀行システムの高度化と並行して、通信インフラの整備も大きく進展しました。

従来の低速な回線から高速通信への移行や、金融機関専用の通信回線が整備されたことで、大量の取引データを安定的に処理できる環境が実現しました。銀行内部のオンライン勘定系だけでなく、銀行間の決済や送金処理も効率的かつ確実に行えるようになり、金融システム全体の信頼性が大きく向上しました。

この時期にはセキュリティという概念も徐々に意識され始めました。

大量のデータが電子的に扱われるようになったことで、不正アクセスやデータ改ざんといった新たなリスクが顕在化し、暗号化やアクセス制御といった基本的な防御策が検討されました。当時はまだ技術的に十分成熟していたわけではありませんが、こうした初歩的な取り組みが、その後の本格的な金融セキュリティ技術の発展につながる重要な布石となりました。

通信インフラの信頼性向上とセキュリティ意識の芽生えは、単なる技術的進歩にとどまらず、金融インフラを社会的に持続可能な仕組みへと発展させる土台を築いたといえます。

カード決済ネットワークの誕生と拡大(1980年代)

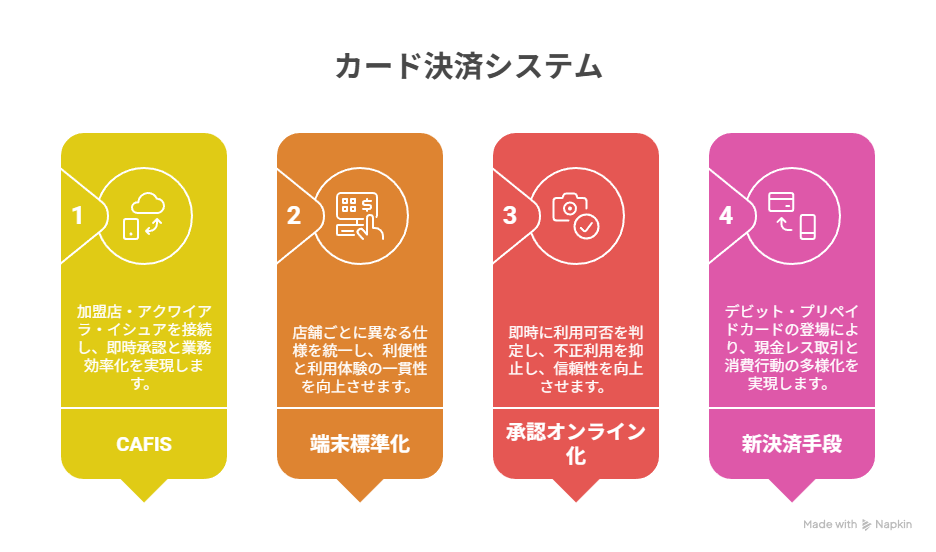

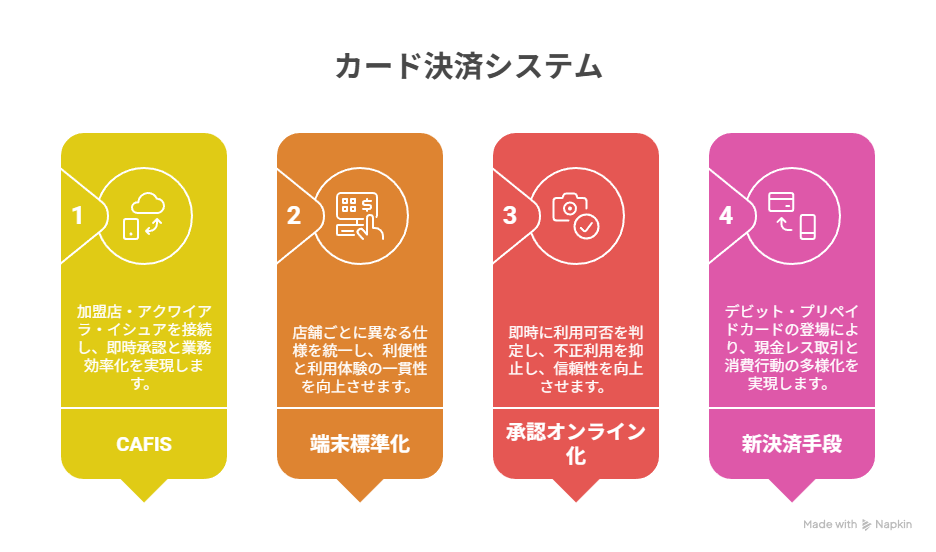

表:カード決済のネットワークインフラ

| 項目 | 進展内容 | 主な効果 |

|---|---|---|

| CAFIS | 加盟店・アクワイアラ・イシュアを接続 | 即時承認、業務効率化 |

| 端末標準化 | 店舗ごとに異なる仕様を統一 | 利便性向上、利用体験の一貫性 |

| 承認オンライン化 | 即時に利用可否を判定 | 不正利用抑止、信頼性向上 |

| 新決済手段 | デビット・プリペイドカードの登場 | 現金レス取引、消費行動の多様化 |

CAFISの稼働

1984年に稼働したCAFIS(キャフィス:Credit And Finance Information System)は、日本におけるカード決済の歴史を大きく前進させたシステムです。

それまでのカード決済は、利用者が店舗でカードを提示しても、加盟店が電話や手作業で与信確認を行う必要があり、承認までに時間がかかることが課題でした。

CAFISは、加盟店・カード発行会社・加盟店契約会社をオンラインで結び、利用可否を瞬時に判定できる仕組みを提供しました。取引承認のスピードは格段に向上し、店舗側は待ち時間の削減と業務効率化を実現、利用者はスムーズで快適な決済体験を得られるようになりました。

この効率化は、クレジットカードの利用を「便利で安心な決済手段」として定着させる大きな推進力となり、結果的にカード市場全体の拡大を加速させました。

CAFISはその後も改良を重ね、デビットカードや電子マネーなど新しい決済手段にも対応していき、日本のキャッシュレス化を支える重要な基盤として現在まで活用され続けています。

端末標準化と承認オンライン化

CAFISの導入は、通信ネットワークのオンライン化という技術的な革新に加えて、カード決済の「標準化」を大きく前進させました。

従来は店舗ごとに異なる仕様や操作手順を持つ端末が乱立しており、利用者にとっては店ごとに異なる操作を強いられる不便さがありました。CAFISを基盤にした標準化が進んだことで、どの店舗でも同じ流れでカードが利用できるようになり、「使いやすさ」という点で決済体験が統一されたのです。

承認処理がオンライン化されたことは、単なるスピード向上にとどまらず、取引の信頼性を根本から高めました。売上データがリアルタイムでカード会社と連携されるため、売掛金の未回収リスクが減少し、加盟店にとっても安心してカード決済を受け入れられる環境が整いました。不正利用についても即時にチェックが行えるため、セキュリティ強化という点でも大きな効果を発揮しました。

こうした利便性と安全性の両立が、カード決済の普及を一層後押しし、日本におけるキャッシュレス社会への移行を支える原動力となったのです。

デビットカード・プリペイドカードの登場

1980年代後半には、クレジットカードに続く新しい決済手段としてデビットカードやプリペイドカードが登場しました。

これを可能にした背景には、CAFISを基盤とするオンライン与信システムの存在があります。即時に残高や利用可能額を確認できる仕組みが整ったことで、従来のクレジット取引とは異なる形態の決済サービスが実用化されたのです。

デビットカードは、利用と同時に銀行口座から代金が引き落とされる仕組みで、借金の心配がなく現金感覚で使える点が安心材料となりました。特に「後払い」に抵抗がある利用者にとって、デビットカードは現金の代替として受け入れられやすかったのです。一方、プリペイドカードは事前にチャージした範囲でのみ利用可能なため、支出管理がしやすく、若年層や現金派の消費者に広がりを見せました。

これらの新しい決済サービスは、単に支払い手段の選択肢を増やしただけでなく、「現金を持たずに買い物ができる」という購買体験を社会に浸透させました。

まさに日本のキャッシュレス化に向けた第一歩であり、後の電子マネーやモバイル決済の普及を後押しする重要な基盤となったのです。

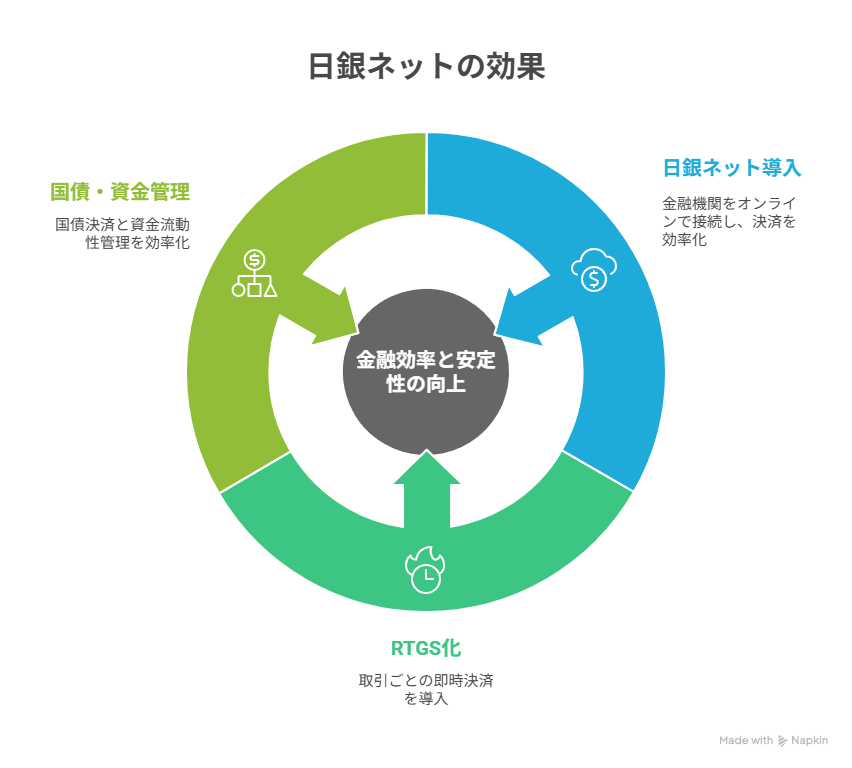

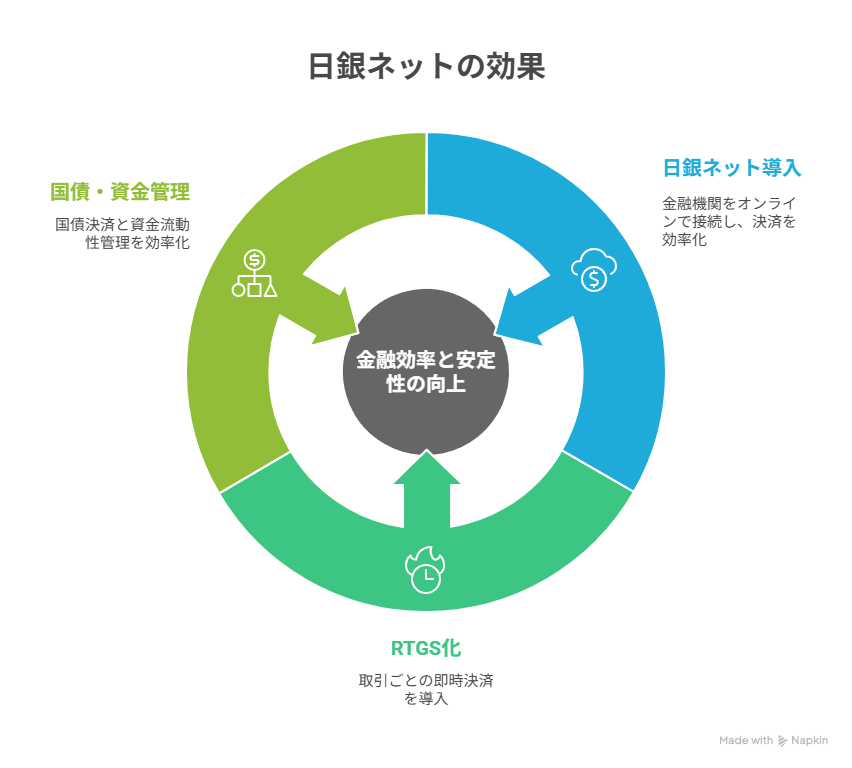

日銀ネットによる近代化(1980~2000年代)

表:日銀ネットの進展と影響

| 項目 | 具体的な進展 | 主な効果 |

|---|---|---|

| 日銀ネット導入 | 金融機関をオンラインで接続し大口資金決済を効率化 | 決済スピード・安全性の向上 |

| RTGS化 | 取引ごとの即時決済を導入 | システミックリスクの低減 |

| 国債・資金管理 | 国債決済と資金流動性管理を効率化 | 金融機関のコスト削減・市場安定化 |

日銀ネット(BOJ-NET)

1988年に稼働を開始した「日銀ネット(BOJ-NET)」は、日本の資金決済インフラを大きく前進させた画期的なシステムです。

日銀ネットは、日本銀行を中心に金融機関同士をオンラインでつなぎ、巨額の資金移動を効率的かつ安全に処理できる仕組みを提供しました。

それ以前の銀行間決済は、手作業や時間のかかる手順が多く、決済が完了するまでにタイムラグが生じていました。この遅れは、資金の未決済リスク(いわゆる決済リスク)を高め、金融システム全体の安定性に影響を及ぼす可能性がありました。日銀ネットの導入により、銀行間決済や国債決済が迅速かつ確実に処理されるようになり、リスク低減と信頼性向上が同時に実現したのです。

日銀ネットは単に国内決済の効率化にとどまらず、日本の金融市場を国際水準へ引き上げる役割も果たしました。

国際的に求められる「安全で信頼できる決済インフラ」としての要件を満たすことで、日本の金融市場における対外的な信頼性も強化されたといえます。こうして日銀ネットは、今日に至るまで日本の金融インフラの中核として機能し続けています。

RTGS化への道のり

1990年代から進められ、2001年1月に本格導入された日銀ネットの「RTGS(リアルタイムグロス決済)」は、日本の資金決済における大きな転換点となりました。

従来の「一括精算方式」では、一日の取引をまとめて清算していたため、もし取引先の金融機関が決済完了前に破綻すると、他の金融機関へも未決済分の影響が波及する「システミックリスク」が常に存在していました。

RTGS方式では、取引ごとに即時に決済を完了させるため、こうした連鎖的なリスクを大幅に低減できます。資金のやり取りがその場で確定するため、金融機関は安心して取引を行うことが可能となり、金融市場の安定性が大きく向上しました。

RTGSの導入は国際的な決済基準への適合という意味でも重要でした。すでに欧米の主要国ではRTGS化が進められており、日本もこれに歩調を合わせたことで、国際金融市場における信頼性と競争力を強化することにつながりました。

こうして日銀ネットは、国内外に通用する高水準の決済インフラへと進化し、日本の金融システムを支える中核としての役割を一層強固なものにしたのです。

国債・決済用資金の管理

日銀ネットは単なる資金決済システムにとどまらず、国債取引やその管理にも活用され、日本の金融市場に大きな影響を与えました。

国債は日本の金融システムにおける基盤的な商品であり、その取引が円滑に行われることは市場の安定性を支えるうえで不可欠です。日銀ネットによって国債の受渡しと資金決済が一体的に処理されるようになり、取引の確実性と効率性が格段に高まりました。

日銀ネットは金融機関が保有する「決済用資金」の管理を効率化しました。従来は資金余剰や不足への対応に時間とコストがかかっていましたが、オンラインで即時に状況を把握・調整できるようになったことで、流動性管理が大幅に改善しました。金融機関は必要以上の資金を遊ばせることなく運用でき、コスト削減と収益性向上を両立できたのです。

こうした仕組みは、金融市場全体の信頼性を高める効果も持ちました。資金や国債の決済が迅速かつ確実に行われる環境は、取引参加者の安心感を生み、ひいては日本経済の安定性を支える要因となりました。

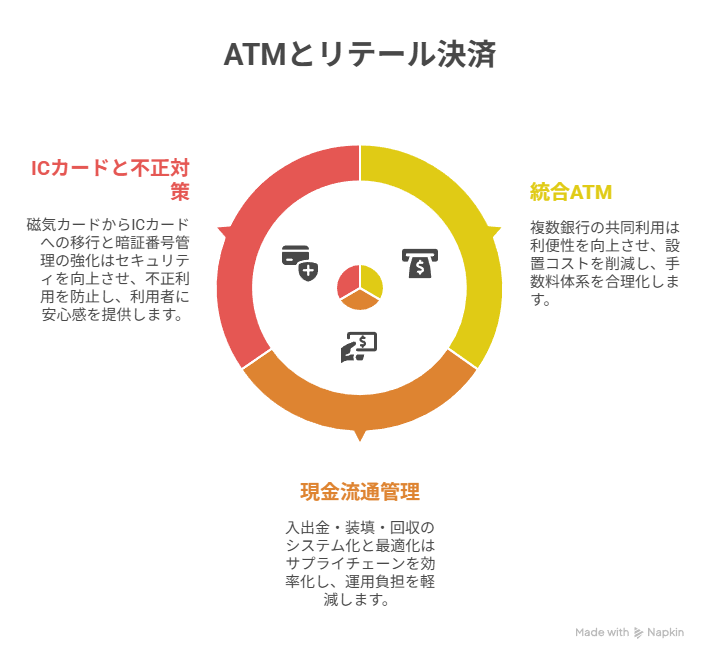

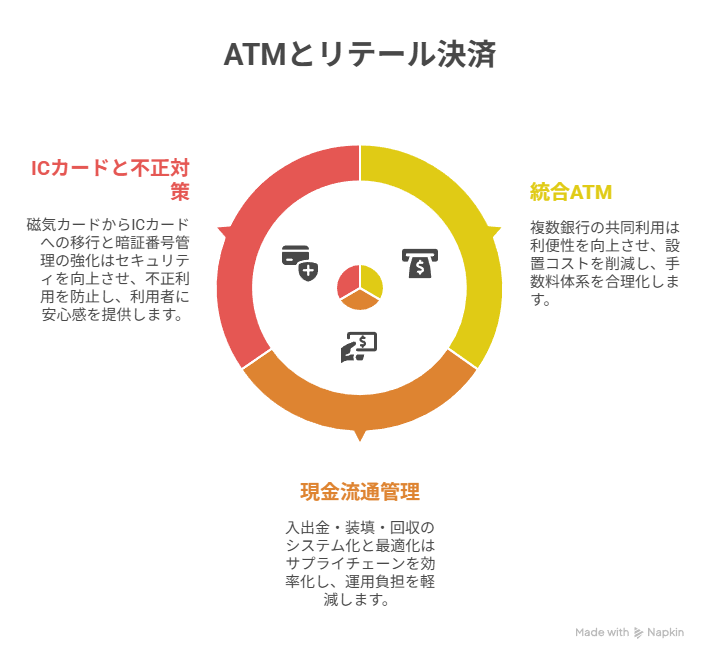

ATMとリテール決済の再編(1990〜2000年代)

表:ATMとリテール決済再編

| 項目 | 進展内容 | 主な効果 |

|---|---|---|

| 統合ATM | 複数銀行の共同利用 | 利便性向上、設置コスト削減、手数料体系の合理化 |

| 現金流通管理 | 入出金・装填・回収のシステム化・最適化 | サプライチェーン化による効率化、運用負担軽減 |

| ICカードと不正対策 | 磁気カードからICカードへ移行、暗証番号管理強化 | セキュリティ向上、不正利用防止、利用者の安心感 |

統合ATM

1990年代から2000年代にかけて、ATMネットワークは大きな転換期を迎えました。

従来は銀行ごとに専用のATM網を持ち、利用者は自分の口座を開設した銀行のATMでしか引き出しや振込ができませんでした。利用時間や設置場所に制約があり、利便性に乏しいのが課題でした。

これを大きく変えたのが、統合ATMネットワークの整備です。

複数の銀行が共同でシステムを利用することで、1台のATMで異なる銀行口座の取引が可能となり、利用者は場所や銀行を気にせずサービスを受けられるようになりました。現金の引き出しや残高照会といった日常的な金融サービスの利便性は飛躍的に高まりました。

銀行にとっても、この統合は設置・維持コストの削減につながりました。

自前で大規模なATM網を維持する必要がなくなり、効率的な運営が可能となったのです。また、共同利用の拡大に伴い、利用手数料の仕組みも見直され、時間帯や提携銀行の組み合わせによって異なる柔軟な料金体系が導入されました。

利用者はコストを意識した使い分けができるようになり、サービス全体の満足度向上につながったのです。

現金流通管理

ATMの急速な普及は、利用者の利便性を大きく高めた一方で、新たな課題も生み出しました。その代表例が「現金流通の効率化」です。

ATMは常に利用者の需要に応えられるだけの現金を備えておく必要があり、入出金に応じた補充や回収、さらには現金の安全な輸送までを含めた運用体制が欠かせません。従来は銀行ごとに担当部門が個別に対応していたため、人的・物流的な負担が大きく、運用コストもかさんでいました。

1990年代後半以降、こうした業務は大きく変革を遂げます。

ATMの利用データや取引動向をもとに、現金需要を予測して補充スケジュールを最適化するシステムが導入されました。警備会社や現金輸送業者と連携したサプライチェーン(供給連鎖)管理が進み、現金装填や回収が効率的に行える体制が整いました。

ATMごとの過剰な現金在庫や一時的な不足といった問題が大幅に減少し、金融機関は運用コストを削減できるようになりました。現金流通の効率化は、表からは見えにくい部分ながら、ATMネットワークを安定的に維持し続けるための重要な要素となったのです。

ICカード・暗証番号・不正対策の強化

2000年代に入ると、ATM取引のセキュリティ強化が金融インフラの大きなテーマとなりました。

従来主流であった磁気ストライプカードは、スキミングによる情報盗難や不正複製が容易で、利用者を狙った犯罪が社会問題化していたのです。こうした状況に対応する形で導入が進んだのが、ICチップを搭載したキャッシュカードでした。

ICカードは内部に暗号化機能を持ち、データの改ざんや複製をほぼ不可能にしました。

カード偽造のリスクは大幅に低減し、利用者の安心感は格段に高まりました。ATMシステム側でも暗証番号入力の厳格化、不正利用を検知するモニタリングシステム、取引異常を即時に検出する仕組みなどが整備され、総合的なセキュリティレベルが引き上げられました。

これらの取り組みは、単に現金引き出しの安全性を守るだけでなく、キャッシュレス決済の普及に向けた信頼基盤の構築にもつながりました。

利用者が「安全に使える」と実感できる環境が整ったことで、ATMにとどまらず幅広い電子決済サービスへの抵抗感が薄れ、社会全体のキャッシュレス化を後押しする重要な要因となったのです。

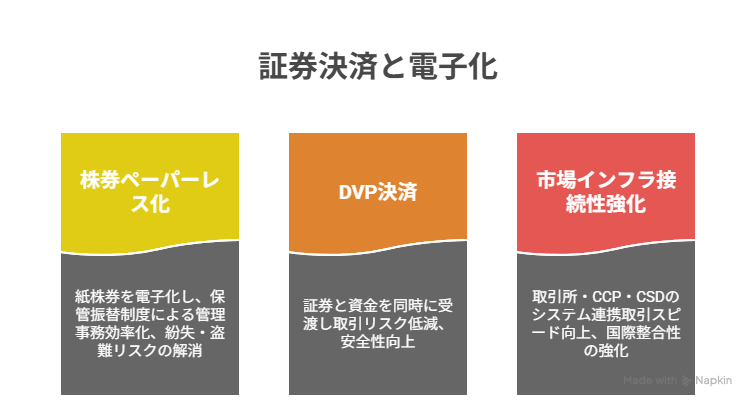

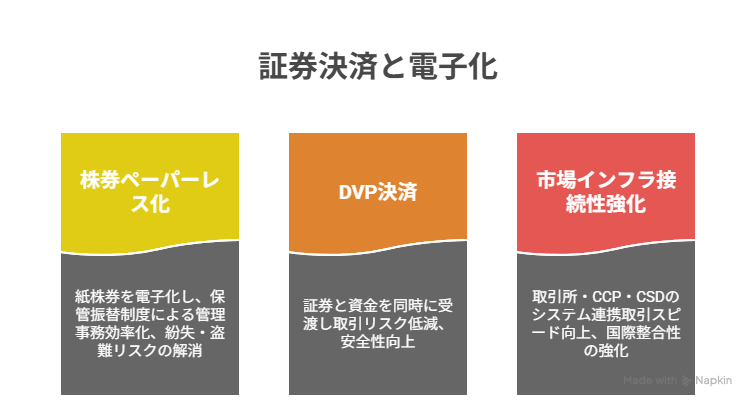

証券決済と電子化の進展(2000年代)

表:証券決済と電子化

| 項目 | 進展内容 | 主な効果 |

|---|---|---|

| 株券ペーパーレス化 | 紙株券を電子化、保管振替制度による管理 | 事務効率化、紛失・盗難リスクの解消 |

| DVP決済 | 証券と資金を同時に受渡し | 取引リスク低減、安全性向上 |

| 市場インフラ接続性強化 | 取引所・CCP・CSDのシステム連携 | 取引スピード向上、国際整合性の強化 |

株券ペーパーレス化

2000年代に入って大きな金融インフラ改革の一つとなったのが「株券のペーパーレス化」です。

今までは紙の株券が発行され、投資家は証券会社や金融機関を通じて株券を受け渡ししていました。紙の株券は発行・保管・移転に多大な手間とコストがかかり、紛失や盗難のリスクも常につきまとっていました。特に大量の取引が行われる金融市場においては、こうした非効率性が深刻な課題とされていたのです。

2009年の完全電子化によって、株券はすべて電子的な記録として管理されるようになりました。

物理的な保管や輸送の必要がなくなり、事務作業の負担は大幅に軽減されました。保管振替制度を基盤とする仕組みの下で、証券会社と投資家の間で名義管理がスムーズに行えるようになり、取引の透明性も高まりました。

ペーパーレス化は、投資家にとっては「安全で確実な権利保有」を保証し、金融機関にとっては「効率的で信頼性の高い取引処理」を可能にしました。

日本の証券市場は国際的にも遜色のないインフラを備えることとなり、資本市場の発展を支える重要な基盤改革となったのです。

DVP(受渡同時)決済と清算機関

証券取引において大きな革新となったのが、DVP(Delivery Versus Payment:受渡同時)決済の導入です。

証券の受渡しと資金の支払いを同時に実行する仕組みであり、従来の決済方式に潜んでいた「片務リスク」を解消しました。以前は、資金を支払ったにもかかわらず証券が受け取れない、あるいは証券を渡したのに資金が振り込まれないといったトラブルが起こり得たのです。

DVPの導入によって、取引成立と同時に証券と資金が相互に移転されるため、こうした不公平な状況は原則として発生しなくなりました。投資家や金融機関は安心して取引に参加できるようになり、市場全体の安全性と信頼性が大きく向上しました。

この仕組みを支えているのが、CCP(中央清算機関)です。

CCPは売り手と買い手の間に立ち、双方の取引を保証する役割を果たします。すべての売り手にとっての「買い手」となり、すべての買い手にとっての「売り手」として振る舞うことで万が一、一方が履行不能に陥っても取引を確実に完了させます。

市場参加者間の信用リスクが大幅に軽減され、金融市場の安定性を根本から支える仕組みとなりました。

DVPとCCPの組み合わせは、グローバルに見ても国際的な決済基準に適合するものであり、日本の証券市場をより安全で透明性の高いものへと押し上げる原動力となったのです。

市場インフラ(取引所・CCP・CSD)の接続性強化

2000年代に入ると、日本の証券市場は取引インフラの高度化を背景に大きな進展を遂げました。その中心にあったのが、証券取引所(Exchange)、中央清算機関(CCP)、証券保管機関(CSD:Central Securities Depository)の三者がオンラインで密接に接続される仕組みです。

売買から清算・受渡し・保管までの一連のプロセスがスムーズに連動し、市場全体の効率化が飛躍的に進みました。

複雑で時間のかかっていた取引処理が大幅に迅速化し、取引スピードは格段に向上しました。この接続強化は国内市場にとどまらず、国際的な市場インフラとの整合性を高める効果をもたらしました。特に海外投資家にとっては、日本市場がグローバル基準に適合した「信頼性の高い市場」として位置づけられることとなり、資金流入の促進にもつながりました。

電子化による自動処理の普及は、人的作業に伴うヒューマンエラーの削減や取引記録の正確性向上に寄与しました。透明性の高い処理環境が整備されたことで、投資家保護の観点からも市場の安心感が強化され、結果として日本の資本市場全体の国際競争力を押し上げる基盤となったのです。

インターネット/モバイル時代の到来(2010年代)

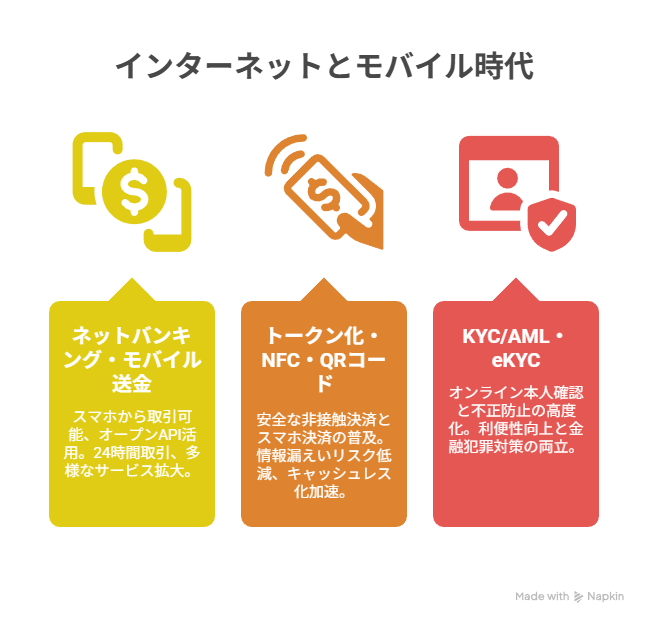

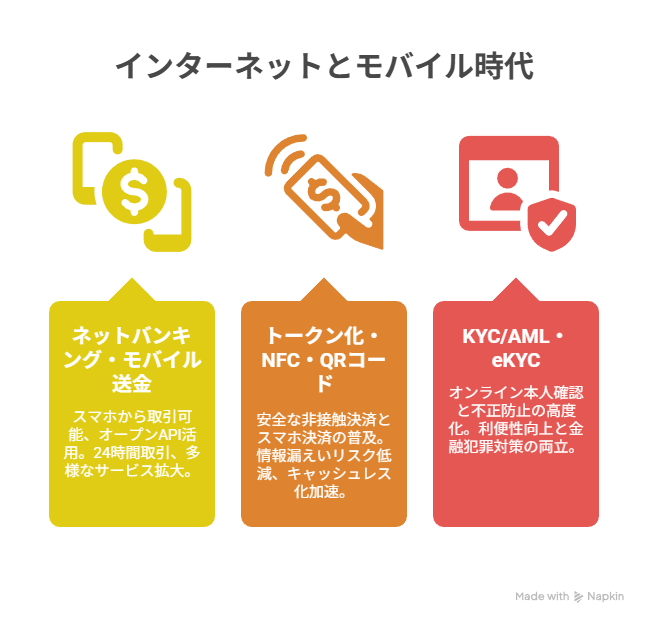

表:インターネット/モバイル時代

| 項目 | 主な進展 | 効果 |

|---|---|---|

| ネットバンキング・モバイル送金 | スマホから取引可能、オープンAPI活用 | 24時間取引、多様なサービス拡大 |

| トークン化・NFC・QRコード | 安全な非接触決済とスマホ決済の普及 | 情報漏えいリスク低減、キャッシュレス化加速 |

| KYC/AML・eKYC | オンライン本人確認と不正防止の高度化 | 利便性向上と金融犯罪対策の両立 |

ネットバンキング・モバイル送金とAPIエコシステム

2010年代はスマートフォンの急速な普及に伴い、金融サービスの利用環境が大きく変化しました。従来は銀行窓口やATMに依存していた取引が、ネットバンキングやモバイル送金アプリによって、場所や時間を問わず利用できるようになったのです。

さらに「オープンAPI」の活用が進み、銀行システムと外部のフィンテック企業が安全に接続できる仕組みが整いました。これにより、資産管理アプリや家計簿アプリ、決済代行サービスなど多様なサービスがエコシステムとして広がり、金融サービスの選択肢は格段に増加しました。

トークン化・非接触(NFC)・QRコード決済の標準

新しい決済技術の普及も2010年代を象徴する動きです。

トークン化により、カード番号などの機密情報は取引ごとに一時的なトークンに置き換えられ、情報漏えいリスクが大幅に低減しました。

NFC(近距離無線通信)を活用した非接触決済や、スマートフォンを利用したQRコード決済が急速に広がり、日常の買い物や公共料金の支払いまでカバーするようになりました。

これらの技術は「スピーディで安全な取引」を可能にし、キャッシュレス社会の基盤を築きました。

KYC/AMLの高度化と本人確認のオンライン化

利便性の拡大とともに、金融犯罪対策の重要性も増しました。

特にKYC(Know Your Customer:顧客確認)やAML(Anti-Money Laundering:マネーロンダリング防止)の高度化が進み、金融機関は厳格な本人確認を行う体制を強化しました。

2010年代後半には、顔認証や電子署名を活用したオンライン本人確認(eKYC)が普及し、ユーザーはスマートフォンで口座開設や本人確認を完結できるようになりました。

「利便性」と「セキュリティ」の両立が実現し、安心してデジタル金融サービスを利用できる環境が整ったのです。

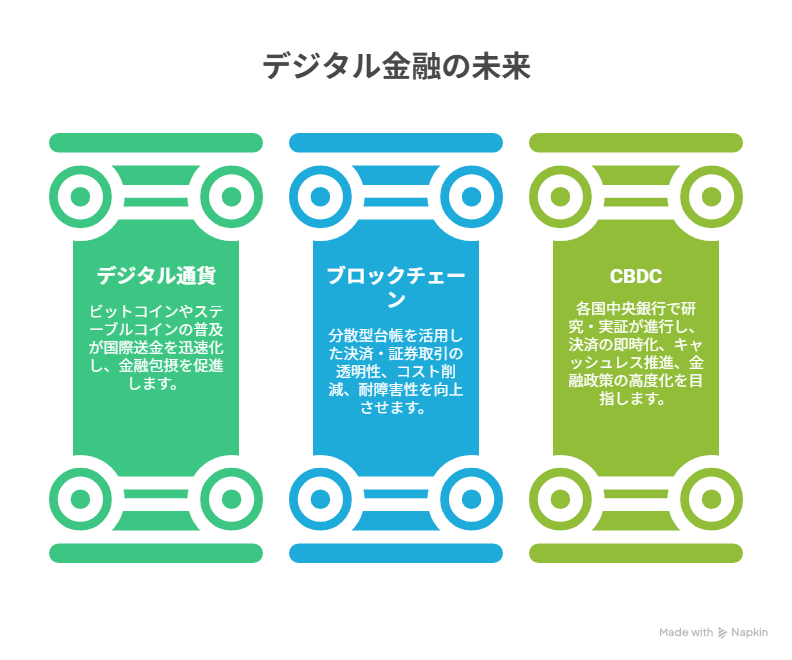

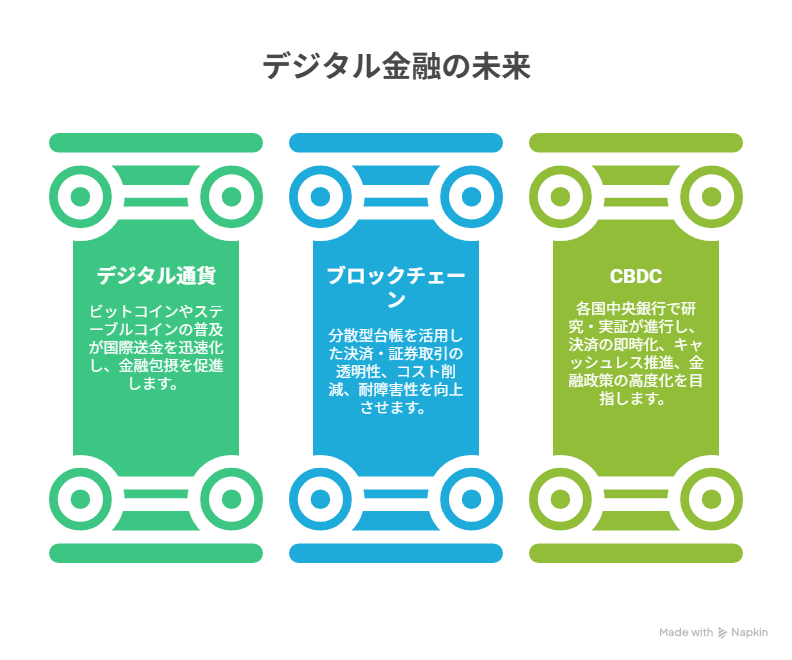

2020年代のデジタル通貨・ブロックチェーン・CBDC

デジタル通貨・ブロックチェーン・CBDCの進展まとめ

| 項目 | 主な進展 | 期待される効果 |

|---|---|---|

| 暗号資産からデジタル通貨へ | ビットコインやステーブルコインの普及 | 国際送金の迅速化、金融包摂 |

| ブロックチェーン応用 | 分散型台帳を活用した決済・証券取引 | 透明性向上、コスト削減、耐障害性強化 |

| CBDC(中央銀行デジタル通貨) | 各国中央銀行で研究・実証が進行 | 決済の即時化、キャッシュレス推進、金融政策の高度化 |

暗号資産からデジタル通貨へ:多様化する選択肢

2020年代に入ると、ビットコインやイーサリアムといった暗号資産(仮想通貨)が社会的に広く認知されるようになりました。

投資対象としての側面が注目される一方で、これらの技術を応用した「デジタル通貨」としての利用も拡大しています。

特にブロックチェーン技術を基盤とすることで、従来の銀行システムを介さずに国際送金や小額決済を実現できる可能性が示されました。

金融包摂(Financial Inclusion=銀行口座を持たない人々へのサービス提供)や新興国市場での活用にも期待が高まっています。

ブロックチェーン技術と金融インフラの変革

ブロックチェーンは「改ざんが極めて困難な分散型台帳」として注目され、証券決済や貿易金融、サプライチェーン管理など幅広い分野に応用されています。

従来の集中管理型システムでは一元管理者に依存していましたが、ブロックチェーンは分散的にデータを保持するため、透明性と耐障害性が向上します。

金融機関はこの技術を活用し、国際決済の迅速化やコスト削減に取り組んでおり、今後の金融インフラにおいて重要な役割を果たすと見られています。

CBDC(中央銀行デジタル通貨)の登場と課題

最大の注目点は、各国中央銀行が進めるCBDC(Central Bank Digital Currency:中央銀行デジタル通貨)の研究と実証実験です。

中国の「デジタル人民元」をはじめ、スウェーデンの「eクローナ」、欧州中央銀行の「デジタルユーロ」など、世界中で開発が進められています。

日本銀行も「デジタル円」の実証実験を段階的に進めており、現金と同様に中央銀行が発行するデジタル資産として利用される未来が近づいています。

CBDCは送金の即時化や決済コストの削減、キャッシュレス社会の推進など多くの利点がありますが、一方で「プライバシー保護」「システム障害リスク」「民間銀行との役割分担」といった課題も残されています。

まとめ:金融インフラの進化とこれからの展望

日本の金融インフラは、1970年代の全銀システムによる銀行間ネットワークの構築から始まり、1980年代のCAFISによるカード決済基盤、日銀ネットによる大口資金決済の高度化へと進化してきました。さらに1990〜2000年代には統合ATMネットワークや株券ペーパーレス化が実現し、利便性と効率性が飛躍的に向上しました。

2010年代には、スマートフォンの普及とともにネットバンキングやモバイル送金が日常生活に浸透し、QRコード決済やNFCなど新しいキャッシュレス技術が普及しました。

また、KYC/AMLの高度化やeKYCによって、利便性とセキュリティを両立する仕組みが整いました。

そして2020年代に入ると、ブロックチェーン技術の応用や暗号資産の普及が進み、各国の中央銀行によるCBDC(中央銀行デジタル通貨)の実証実験が始まっています。

これらは国際送金の迅速化や金融包摂の実現に加え、キャッシュレス社会をさらに加速させる可能性を秘めています。

金融インフラは、技術革新と規制の進化が相互に作用しながら発展してきました。

今後はAIやブロックチェーンのさらなる発展、CBDCの本格導入などを背景に、より安全で効率的かつグローバルに開かれた金融システムへと進化していくでしょう。

私たちが普段何気なく利用している振込や決済の裏には、こうした長い歴史と絶え間ない革新があるのです。