カワセミ@金融ブロガー

カワセミ@金融ブロガーこんにちは。カワセミ@金融ブロガーです

個人ローンを利用したいと考えたとき、多くの人が最初に直面するのが「与信審査」です。

住宅ローン、マイカーローン、教育ローン、カードローン、フリーローンなど、目的に応じた金融商品は数多くありますが、どのローンを利用するにしても必ず審査を通過しなければなりません。この審査では、金融機関が申込者の返済能力や信用力を多角的に評価し、「この人に貸しても問題ないか」を判断しています。

与信審査に落ちてしまうと、希望のローンが組めないだけでなく、今後の申込にも影響を及ぼす可能性があるため、仕組みを正しく理解し、事前に準備しておくことが非常に重要です。

しかし「与信審査に通るための具体的なポイントは何か?」「信用情報にはどんな内容が記録されているのか?」「スコアリングやオルタナティブデータとは?」といった疑問を持つ人は少なくありません。さらに、アメリカのFICOスコアや中国の芝麻信用のように、海外では信用スコアが生活全般に関わる仕組みとして利用されており、日本における与信審査の未来を考えるうえでも参考になります。

本記事では、個人ローンにおける与信審査の基礎から、各ローンの特徴、信用情報の仕組み、日本の信用情報機関の役割、伝統的な審査項目やスコアリング方式、さらに新しい審査手法であるオルタナティブデータの活用までを解説します。

与信審査の全体像を理解すれば、自分がどの段階で不利になりやすいかを把握でき、改善策を講じることが可能です。ローンを検討している人や将来の資金計画を立てたい人にとって、本記事は審査通過のための実践的なガイドとなるでしょう。

個人ローンにおける与信審査

個人ローンの与信審査とは、金融機関が「この人にお金を貸してもきちんと返済されるか」を確認するためのプロセスです。

審査の大きな目的は、①申込者の返済能力を見極めること、②信用力を判断することの2点にあります。金融機関にとっては貸倒れのリスクを避けるための手段であり、申込者にとっては安心して利用できる融資条件を得るための重要なステップといえるでしょう。

審査の流れは一般的に次のように進みます。まず申込者が必要書類(本人確認書類・収入証明書など)を提出し、金融機関が基本属性を確認します。次に、信用情報機関から取り寄せたデータを基に、過去の返済履歴や他社の借入状況をチェック。延滞や債務整理の記録があればマイナス要因となります。さらに勤務先や勤続年数、年収と返済比率のバランスなども加味され、最終的に融資の可否が判断されます。

与信審査は単なる形式的な手続きではなく、利用者が無理のない返済計画を立てられるようにする役割もあります。もし返済能力を超えた融資が実行されれば、申込者自身の生活を圧迫し、結果的に金融機関にとっても損失につながりかねません。そのため、審査は双方にとって必要不可欠なプロセスといえるのです。

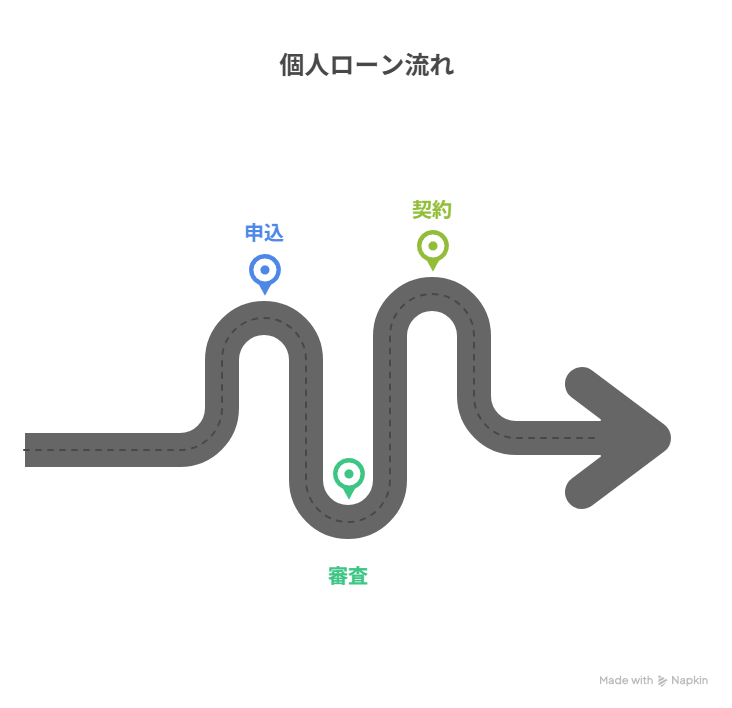

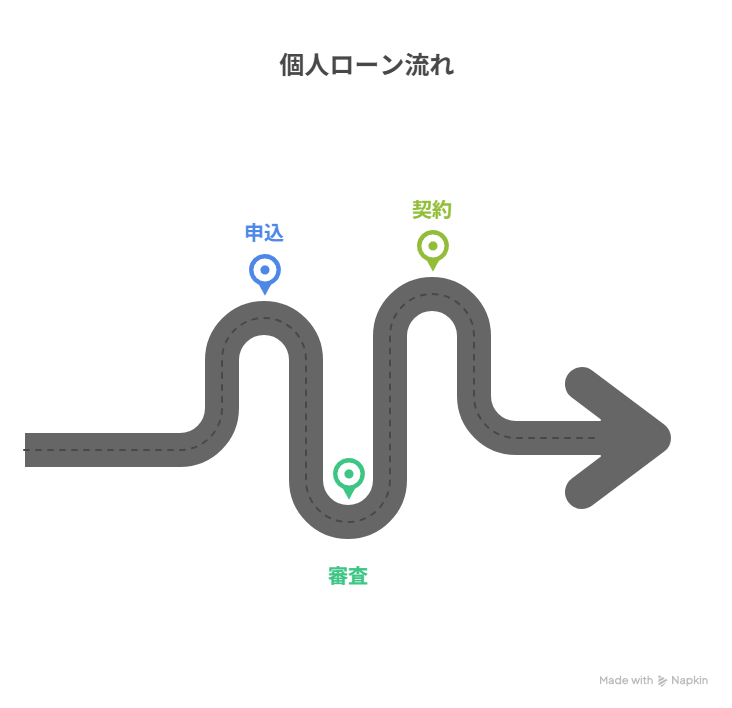

審査に通るための全体像(申込〜契約までの流れ)

個人ローンを利用するには、大きく分けて「申込」「審査」「契約」の3段階があります。それぞれの段階で求められる準備や注意点を理解しておくと、スムーズに進められます。

- 申込段階

申込書への記入や本人確認書類、収入証明書の提出が求められます。虚偽の記載や記入漏れは審査落ちにつながるため、正確性が重要です。 - 審査段階

金融機関が属性情報(年齢・勤務先・勤続年数など)や信用情報を確認します。加えて、在籍確認の電話が職場に入るケースもあります。過去の延滞や多重債務があると、審査に不利になる可能性が高くなります。 - 契約段階

審査に通過すると契約手続きへ進みます。契約内容には金利、返済期間、返済方法などが明記されているため、十分に確認してから同意することが大切です。

表にすると流れがより分かりやすくなります。

| ステップ | 内容 | 注意点 |

|---|---|---|

| 申込 | 申込書の記入、必要書類の提出 | 記入漏れ・虚偽は審査落ちのリスク |

| 審査 | 属性・信用情報の確認、在籍確認 | 延滞履歴や多重債務は不利要因 |

| 契約 | 契約内容の確認と同意、融資実行 | 金利・返済方法を必ずチェック |

この全体像を理解しておくことで、事前に準備ができ、不安なく手続きを進められます。

審査期間の目安と金融機関ごとの差

個人ローンの審査期間は、金融機関の種類やローンの性質によって大きく異なります。

一般的に銀行系ローンは慎重に審査するため、1週間前後かかることが多いです。一方、消費者金融系カードローンはスピードを重視しており、最短30分で結果が出るケースもあります。

さらに住宅ローンのような高額融資では、物件の評価や団体信用生命保険の審査も加わるため、1〜2週間以上かかることが一般的です。したがって、借入を急ぐ場合は、ローンの種類や金融機関を選ぶ段階で「どのくらいで審査結果が出るのか」を意識しておく必要があります。

| ローンの種類 | 審査期間の目安 | 特徴 |

|---|---|---|

| 消費者金融カードローン | 最短30分〜即日 | 即日融資も可能、スピード重視 |

| 銀行系カードローン | 3日〜1週間程度 | 金利が低めだが審査は慎重 |

| 住宅ローン | 1〜2週間以上 | 金額が大きく、追加審査も必要 |

審査期間を短縮するためには、申込内容を正確に記入し、必要書類を漏れなく準備することが不可欠です。特に誤字や記入ミスは確認作業を増やし、結果的に審査を長引かせる原因となります。

個人ローンの主な種類

個人ローンにはさまざまな種類があり、それぞれ目的や特徴が異なります。

代表的なものとして、住宅ローン・マイカーローン・教育ローン・カードローン・フリーローンの5種類が挙げられます。住宅や自動車といった高額商品を購入するためのローンから、日常的に利用できるカードローンやフリーローンまで、用途や条件に応じて選択肢は幅広いです。

利用者にとっては「自分の目的に合ったローンを選ぶこと」「金利や返済条件を十分に比較すること」が非常に重要になります。以下ではそれぞれの特徴と審査ポイントを詳しく解説します。

ローン別比較表

| ローン種類 | 主な利用目的 | 金利の目安 | 審査の特徴 | 返済期間の目安 | 特記事項 |

|---|---|---|---|---|---|

| 住宅ローン | 住宅購入・リフォーム | 年1〜3%程度(変動・固定あり) | 返済能力に加え物件評価も重視。団信加入が必須のことが多い | 20〜35年程度(長期) | 融資額が大きく、審査は最も厳格 |

| マイカーローン | 自動車購入 | 年2〜5%程度(銀行系は低め、ディーラー系は高め) | 銀行系は審査がやや厳しい。ディーラー系はスピーディ | 3〜7年程度 | ディーラーローンは手軽だが総支払額が高くなりやすい |

| 教育ローン | 入学金・授業料・留学費用 | 年1〜4%程度(国の教育ローンは低金利) | 親の収入や勤務状況を重視。学費用途を証明する書類が必要 | 5〜15年程度 | 国の教育ローンは利用者が多く安心感あり |

| カードローン | 生活費補填・急な出費など自由 | 年3〜15%程度 | 総量規制の対象(消費者金融系)。銀行系は対象外だが審査は厳しい | 1〜5年程度(リボ払い方式が多い) | 使途自由で便利だが、多重債務リスクあり |

| フリーローン | 冠婚葬祭・旅行・医療費・おまとめなど自由 | 年3〜14%程度 | 返済計画の現実性を重視。追加借入は不可 | 1〜10年程度 | おまとめローンとしても利用可能 |

住宅ローンの特徴と審査ポイント(団信・物件評価)

住宅ローンは融資額が数千万円規模となることも珍しくなく、返済期間も20〜35年と長期に及ぶため、与信審査は他のローンと比べて格段に厳格です。

金融機関が確認するのは申込者の返済能力だけではなく、購入予定の物件そのものの価値も含まれます。担保となる物件が将来的に資産価値を維持できるかどうかが大きな判断基準です。

住宅ローンでは「団体信用生命保険(団信)」への加入がほぼ必須条件です。これは返済途中に契約者が死亡または高度障害となった場合に保険金で残債が返済される仕組みであり、金融機関にとってもリスク軽減の重要な要素となります。そのため健康状態によっては加入できず、審査結果に影響を与えることもあります。

審査で重視されるのは以下の点です。

- 返済比率(年収に占める年間返済額の割合) が適正範囲か

- 物件の評価額 が融資金額に見合っているか

- 団信の加入可否(健康状態)

これらを総合的に判断し、無理なく長期返済が可能かどうかを金融機関は見極めています。

マイカーローンの特徴とディーラーローンとの違い

マイカーローンは自動車購入を目的としたローンで、主に「銀行系マイカーローン」と「ディーラーローン」に分けられます。

銀行系は金利が低めで総支払額を抑えられる反面、審査が厳格で時間がかかる傾向があります。一方、ディーラーローンは自動車販売会社が販売と同時に手続きを行えるため便利でスピーディですが、金利は銀行より高めに設定されていることが多いです。

| 種類 | 特徴 | メリット | デメリット |

|---|---|---|---|

| 銀行系マイカーローン | 金融機関が提供 | 金利が低い、総支払額を抑えられる | 審査が厳しい、時間がかかる |

| ディーラーローン | 販売会社が提供 | 手続きが簡単、審査が早い | 金利が高め、総支払額が大きくなる |

選ぶ際には「金利」「審査スピード」「返済条件」の3点を比較し、自分の状況に合ったローンを選ぶことが大切です。

教育ローンの特徴と学費用途の確認

教育ローンは入学金や授業料、留学費用など教育関連の資金を対象としています。

代表的なのは「国の教育ローン(日本政策金融公庫)」と銀行系ローンです。国の教育ローンは比較的低金利で利用しやすく、幅広い学費に対応している点が特徴です。銀行系は金利がやや高めですが、使い勝手や選択肢が多いメリットがあります。

審査では、申込者本人ではなく親の収入や勤務状況が重視されるケースが大半です。学生本人が借りられるケースは限られており、保護者が契約者となるのが一般的です。申込時には 入学許可証や学費納付書 など、用途が教育関連であることを証明できる書類の提出が求められます。

教育資金は数年にわたり継続して必要となるため、金利の低さに加え、返済期間や返済方法の柔軟性も比較の重要なポイントです。

カードローンの特徴と総量規制の影響

カードローンは「使途自由」で、限度額の範囲内で繰り返し借入・返済が可能です。手軽さと即日融資のスピード感から人気がありますが、注意点も多くあります。

貸金業者が提供するカードローンは「総量規制」の対象となり、年収の3分の1を超える金額を借りることはできません。たとえば年収300万円なら借入限度額は100万円までです。一方で銀行系カードローンは総量規制の対象外ですが、独自の基準で年収や返済能力を厳しく審査しています。

複数のカードローンを同時に利用すると、信用情報に「多重債務」と記録され、審査に不利になります。利便性が高い反面、計画性を欠いた利用は信用力を損なうため、利用は必要最低限に抑えるのが賢明です。

フリーローンの特徴と使途自由の留意点

フリーローンもカードローンと同じく使途自由ですが、仕組みは異なります。

借入時に金額と返済計画が確定し、一括で融資を受けた後は追加借入ができません。旅行や冠婚葬祭、医療費など一時的にまとまった資金が必要な場合に適しています。

審査では「返済計画の現実性」と「信用情報」が重視されます。特に、使途が自由だからこそ金融機関は慎重になり、申込者が本当に返済可能かを厳しく見極めます。

フリーローンは複数の借入をまとめる「おまとめローン」として活用できるのも特徴です。高金利のカードローンや複数社の借入を一本化することで、返済の負担軽減や金利の引き下げを期待できます。

ただし、一本化した後に再度新規借入を行うと返済計画が破綻する恐れがあるため、利用には注意が必要です。

信用情報

信用情報とは、個人がこれまでに行ってきた金融取引に関する履歴をまとめたデータのことを指します。

ローンやクレジットカードの審査で必ず参照される情報であり、与信審査の基盤となる重要な存在です。金融機関はこの情報をもとに「申込者がこれまでお金をきちんと返してきたか」「返済能力に問題はないか」を判断します。

登録される情報は大きく分けて 「申込情報」「契約情報」「返済情報」「異動情報」 の4種類です。

申込情報にはローンやクレジットカードの申込履歴が残り、短期間に複数申込をすると「資金繰りが苦しいのでは」と見られ、マイナス評価につながる可能性があります。契約情報には現在利用中のローンやクレジットカードの内容(契約日・借入額・利用限度額など)が記録されます。返済情報には毎月の支払い状況が反映され、期日どおり支払っていればプラス評価となりますが、延滞があればネガティブな記録となります。

最後に「異動情報」と呼ばれるものがあり、これは延滞・滞納・債務整理など重大な金融事故が発生した場合に登録されます。俗にいう「ブラックリスト」と呼ばれる状態で、この情報があると新たなローン契約やクレジットカード発行は極めて難しくなります。

延滞・債務整理が与信に与える影響

信用情報の中でも特に重視されるのが「延滞」と「債務整理」の記録です。

延滞が61日以上続いた場合や、任意整理・個人再生・自己破産などの債務整理を行った場合は、信用情報に「異動」として登録されます。この異動情報は、いわば金融機関にとっての「要注意信号」であり、登録されている間は新規のローン契約やクレジットカード発行がほぼ不可能になります。

延滞が一時的なものであっても、その履歴は残ってしまいます。もし返済が遅れてしまった場合はできるだけ早く入金し、状況を改善することが重要です。延滞が解消されれば、その後の返済実績がプラスの記録として積み上がり、少しずつ信用回復につながります。

債務整理を行った場合は、5〜10年程度は新規借入が難しくなるのが一般的です。

その期間を過ぎれば記録は消え、再び与信審査を受けられるようになります。大切なのは「金融事故を起こさないこと」ですが、万一の場合も正しい知識を持ち、信用回復のためにできる行動を取ることが将来に向けて有効です。

情報の保有期間と更新タイミング

信用情報は一度登録されると永遠に残るわけではなく、一定の保有期間が過ぎると削除されます。ただし、その期間は情報の種類によって異なります。

| 情報の種類 | 保有期間の目安 | 内容の例 |

|---|---|---|

| 申込情報 | 約6か月 | ローン・クレジットカードの申込履歴 |

| 契約情報 | 契約中および完済後5年程度 | 借入額、契約日、利用限度額など |

| 返済情報 | 契約中および完済後5年程度 | 返済状況、延滞有無 |

| 異動情報(延滞・債務整理) | 5〜10年程度 | 長期延滞、任意整理、自己破産など |

このように、申込情報は半年程度で消えますが、延滞や債務整理は最長10年も残ることがあります。

信用情報は随時更新されるため、毎月きちんと返済を続けていれば「良い記録」が積み重なり、将来の与信審査において有利になります。つまり、信用情報は「金融における履歴書」のようなものだと考えるとわかりやすいでしょう。

開示請求・訂正手続きの基本

信用情報は自分自身で確認できる仕組みが整っています。

日本には「CIC」「JICC」「KSC」の3つの主要な信用情報機関があり、いずれも本人が開示請求を行うことが可能です。申込方法はインターネット・郵送・窓口で選べ、手数料は数百円〜1,000円程度です。

開示請求を行えば、自分がどのような情報を登録されているかを確認できます。万が一誤りが見つかった場合は訂正手続きを申請することも可能です。実際、誤って延滞が記録されていたり、完済済みの契約が残っていたりするケースもあります。

定期的に信用情報を確認しておけば、思わぬ「ブラック情報」が残っていて審査落ちにつながるリスクを避けられます。特に大きなローン(住宅ローンや教育ローンなど)を検討している人は、事前に自分の信用情報をチェックしておくと安心です。

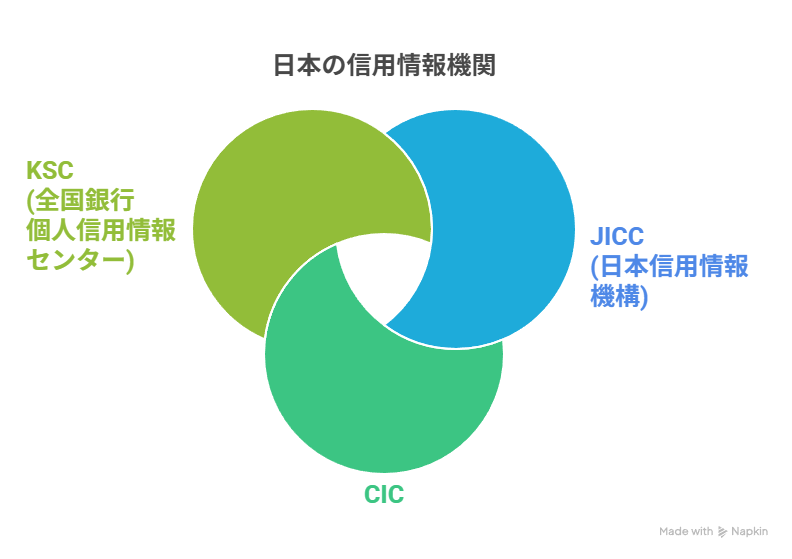

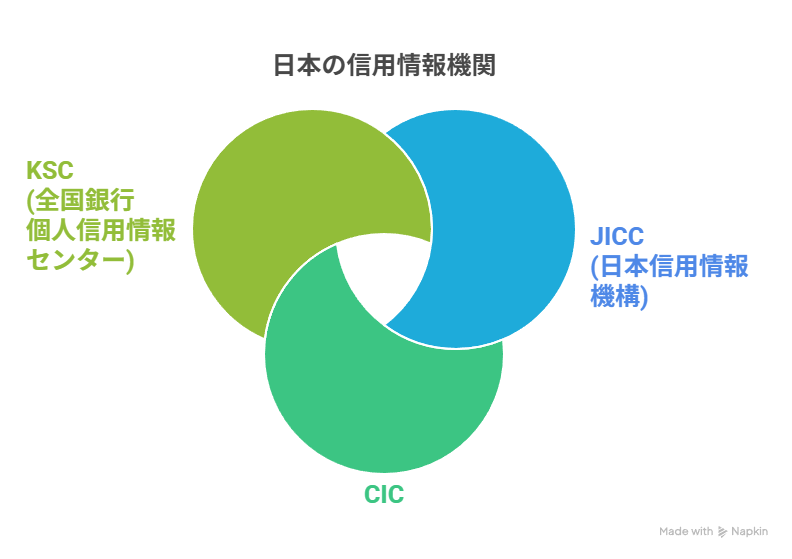

日本の信用情報機関(JICC・CIC・KSC)

日本には「JICC」「CIC」「KSC」という3つの主要な信用情報機関があります。

これらはそれぞれ異なる業種の金融機関が加盟し、利用者の信用情報を管理・提供する役割を担っています。与信審査においては、申し込みをしたローンやクレジットカードの種類によって、参照される信用情報機関が異なります。

利用者にとっては「どの機関にどの情報が登録されるのか」を理解しておくことが、審査をスムーズに通過するための第一歩となります。

信用情報機関の比較表

| 信用情報機関 | 主な加盟業種 | 登録される主な情報 | 利用される審査の例 |

|---|---|---|---|

| JICC(日本信用情報機構) | 消費者金融・信販会社・リース会社など | 消費者ローン契約、返済履歴、延滞情報 | 消費者金融のカードローン、ショッピングローン審査 |

| CIC(株式会社シー・アイ・シー) | クレジットカード会社、携帯キャリア | クレジットカード利用状況、割賦払い履歴、支払遅延 | クレジットカード新規発行・増額審査 |

| KSC(全国銀行個人信用情報センター) | 銀行・信用金庫・信用組合 | 住宅ローン、銀行系カードローンの契約・返済情報 | 住宅ローン、銀行系融資の審査 |

日本信用情報機構(JICC)の役割と加盟業種

日本信用情報機構(JICC) は、国内で最も多くの加盟社数を誇る信用情報機関です。

主に消費者金融、信販会社、リース会社が加盟しており、消費者向けローンに関する情報が幅広く集約されています。特にカードローンやキャッシング、ショッピングローンといった「日常的に利用される少額融資」の審査で頻繁に活用されます。

JICCに登録される情報は、契約内容・返済履歴・延滞情報など多岐にわたり、金融機関はこれをもとに貸付リスクを判断します。

消費者金融系ローンを申し込む場合、ほぼ必ずJICCの情報が参照されるため、延滞などのマイナス情報が残っていれば審査に大きな影響を及ぼします。逆に、きちんと返済実績を積み重ねていれば、良好な記録として信用力を高めることにつながります。

CICの役割とクレジット情報

CIC(株式会社シー・アイ・シー) は、クレジットカード会社が中心となって加盟している信用情報機関です。

主にクレジットカードの利用履歴や分割払い・リボ払いなどの契約状況が登録され、日常的なカード利用に関する情報が集中的に管理されています。

携帯電話端末の割賦払いも「クレジット契約」として登録されるため、スマートフォン料金の未払いが信用情報にマイナスとして反映されるケースもあります。

クレジットカードの新規発行や利用枠の増額審査では、CICの情報が最も重視されます。支払い遅延や延滞が記録されている場合は、カード発行が難しくなるだけでなく、既存カードの利用制限がかかる可能性もあります。

全国銀行個人信用情報センター(KSC)の役割

全国銀行個人信用情報センター(KSC) は、銀行・信用金庫・信用組合といった「銀行系金融機関」が加盟する信用情報機関です。住宅ローンや銀行系カードローンなど、比較的高額かつ長期の融資審査で活用されます。

銀行は他の業種と比べて融資基準が厳しく、情報の正確性や信頼性が特に求められます。

KSCの信用情報は「精度が高いデータ」として扱われ、銀行がリスクを慎重に見極めるための重要な判断材料となります。住宅ローンや教育ローンなど、人生設計に直結する大型ローンの審査ではKSCの情報が大きな影響を与えるといえるでしょう。

3機関の違いと情報連携の仕組み

日本の信用情報は3つの機関に分散して管理されていますが、相互に情報が完全に分断されているわけではありません。

指定信用情報機関制度 に基づき、「CRIN」と呼ばれる情報交換ネットワークを通じて、一部の情報が共有されています。特に延滞や異動情報といった「ネガティブ情報」は各機関間で共有されるため、どの種類のローン審査を受けても必ず確認される仕組みになっています。

たとえば、カードローンの延滞がCICに登録された場合でも、その情報はJICCやKSCでも照会可能となります。つまり「この機関にだけなら大丈夫」ということはなく、信用情報は金融行動全体を通じて一貫して評価されます。

そのため、日常の返済をきちんと守り、信用情報を良好に維持することが与信審査において最も重要なのです。

伝統的な個人与信審査

金融機関が個人に融資を行う際には、返済能力や信用力を確認する「与信審査」が必ず行われます。

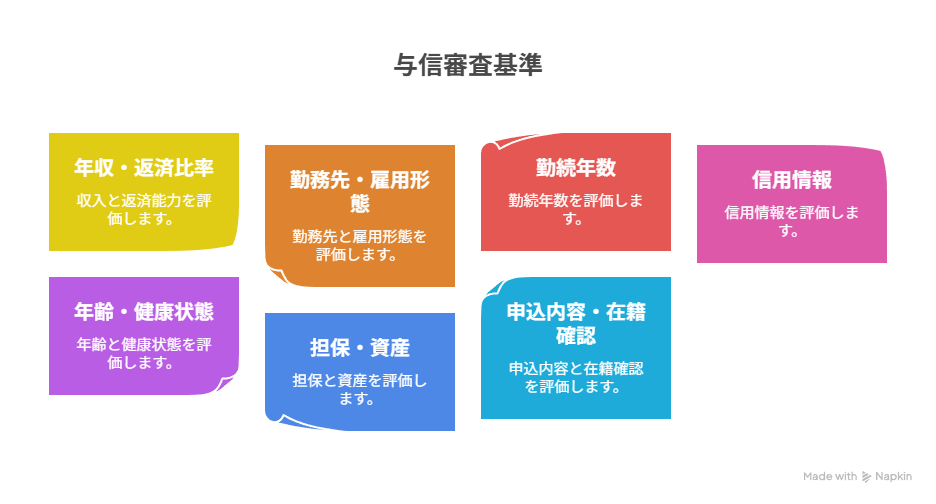

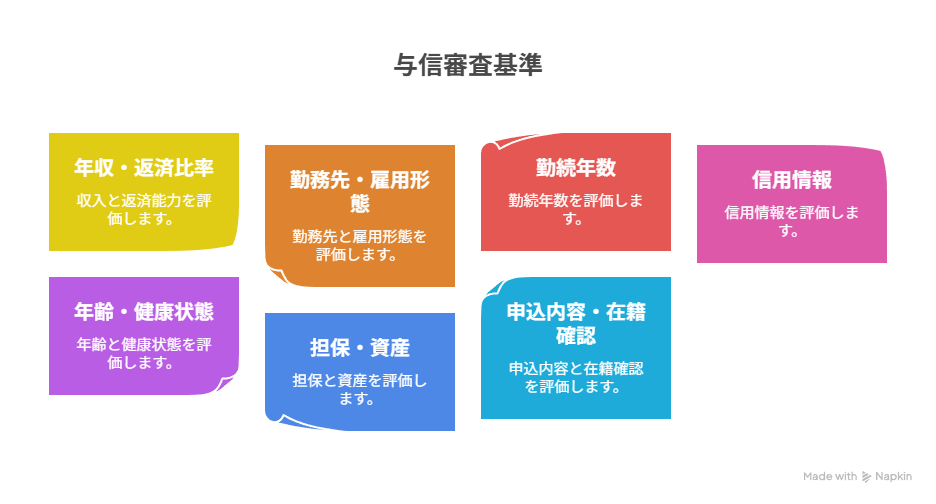

現在ではAIやスコアリングなど新しい仕組みも導入されていますが、今でも根本的な審査基準は「年収」「勤務先」「信用情報」「年齢や健康状態」「担保資産」など、伝統的な項目に基づいています。

これらの要素を総合的に判断することで、金融機関は「この人に貸しても返済が滞らないか」を見極めています。以下では、それぞれの審査基準を詳しく見ていきましょう。

与信審査で重視される主な項目まとめ

| 項目 | 主なチェック内容 | 審査への影響 |

|---|---|---|

| 年収・返済比率 | 年収に対する返済額が適正範囲か | 超過すると審査落ち |

| 勤務先・雇用形態 | 勤務先の信用度、雇用の安定性 | 安定しているほど有利 |

| 勤続年数 | 1年以上が目安 | 短期転職はマイナス |

| 信用情報 | 延滞、異動、多重申込の有無 | ネガティブ情報は致命的 |

| 年齢・健康状態 | 年齢制限、団信加入可否 | 条件外だと融資不可 |

| 担保・資産 | 物件評価や資産保有状況 | 高評価で融資額増加も |

| 申込内容・在籍確認 | 情報の正確さ、一貫性 | 不一致や拒否は即否決 |

年収と返済比率(返済負担率・総量規制の基礎)

年収は与信審査で最も基本的かつ重視される要素です。

金融機関は申込者の年収をもとに「どの程度の返済が可能か」を算出し、借入限度額を判断します。特に注目されるのが「返済負担率(返済比率)」です。これは年間返済額を年収で割った割合を指し、住宅ローンでは一般的に 30〜35%以内 が目安とされています。

消費者金融系のカードローンやキャッシングでは「総量規制」が適用され、年収の3分の1を超える借入は不可 となります。たとえば年収300万円なら最大借入可能額は100万円程度です。

これを超える借入希望は審査落ちの大きな原因となります。希望する借入額と年収のバランスを意識することが重要です。

勤務先・雇用形態・勤続年数の評価基準

勤務先の信用度や雇用の安定性も大きな判断材料です。

公務員や大手企業勤務は安定した収入が見込めると評価され、融資に有利になります。反対に、アルバイトや派遣社員など非正規雇用は収入の継続性が低いと見なされ、不利になることがあります。

勤続年数も重要で、一般的に 1年以上 が一つの目安です。

短期間で転職を繰り返していると「安定した収入が続かないのでは」と判断されやすく、マイナス評価につながります。

信用情報の評価ポイント(延滞・異動・多重申込)

信用情報は、過去の金融取引に関する「実績データ」であり、審査において非常に重視されます。

チェックされるのは主に以下の点です。

- 延滞の有無:支払い遅延があるとマイナス評価。

- 異動情報:長期延滞や債務整理は「金融事故」として登録され、一定期間は新規借入が困難。

- 多重申込:直近6か月以内に複数社へ申込を行うと「資金繰りに困っている」と判断され、審査落ちの原因となる。

信用情報は「金融における履歴書」と言われるほど影響が大きく、日常の返済習慣がそのまま記録に反映されます。延滞を避け、計画的に借入を行うことが審査通過の基本です。

年齢・健康状態(団信告知等)の確認事項

多くのローンには年齢制限があり、申込可能なのは 20歳以上65歳未満 が一般的です。

住宅ローンの場合は返済期間が長期になるため、完済時年齢が75〜80歳を超えないことが条件になるケースもあります。

住宅ローンでは「団体信用生命保険(団信)」への加入が必須とされるのが一般的です。

これは返済途中で死亡や高度障害が生じた場合に保険金で残債を返済する仕組みですが、加入には健康状態の告知が必要です。持病や健康リスクがあると加入できず、その結果ローン自体が不可となるケースもあります。

告知義務違反をすると契約解除になるため、正直に申告することが重要です。

担保物件・所有資産の評価(住宅ローン中心)

住宅ローンでは、購入予定の物件自体が担保となるため、金融機関は物件評価を慎重に行います。

評価の基準は築年数・立地・市場価値などで、資産価値が低いと融資額が希望より少なくなることもあります。

預貯金や株式、不動産など他の資産を所有している場合は「返済能力に余裕がある」としてプラス評価につながります。

資産状況は必ずしも開示義務があるわけではありませんが、提出できる場合は審査に有利に働くことがあります。

申込内容の一貫性と在籍確認の重要性

最後に重視されるのが「申込内容の正確さ」です。

申込書に記載した情報と提出書類に不一致があると「虚偽申告」と見なされ、即座に審査落ちする可能性があります。

勤務先の在籍確認は多くのローンで実施されるプロセスです。金融機関が勤務先に電話をかけ、本人が実際に在籍しているかを確認します。

在籍確認を拒否すると「勤務先不明」とされ、審査通過は困難です。正確で一貫性のある情報を提供し、在籍確認にも協力することが信用を得る第一歩です。

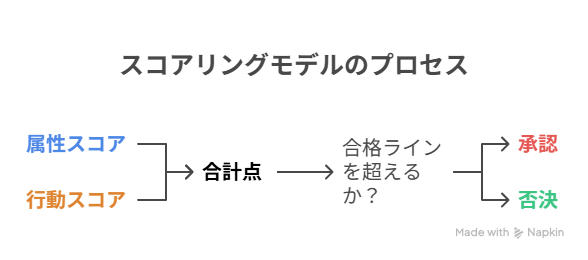

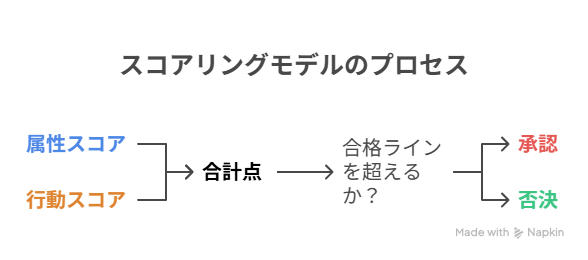

スコアリング方式とは

スコアリング方式とは、ローンやクレジットカードの申込者について、属性情報や信用情報を数値化し、その合計点で融資の可否を判断する仕組みです。

人間の担当者による主観的な判断を排し、コンピューターによる自動判定を行うことで、審査を迅速かつ公平に進められるのが大きな特徴です。近年では、消費者金融や銀行カードローンの多くがこの方式を採用しています。

スコアリングモデルは大きく分けて 「属性スコア」 と 「行動スコア」 の2種類で構成されています。

属性スコアは年収・勤続年数・勤務先の安定性・居住形態(持ち家か賃貸か)などの基本的な情報を点数化したものです。一方、行動スコアは過去の金融取引に基づき、クレジットカードやローンの返済履歴、延滞の有無、多重申込の記録などを反映します。

両方のスコアを合算し、合計点が合格ラインを超えれば「承認」、下回れば「否決」となる仕組みです。

点数配分のイメージと合格ライン

スコアリングの仕組みは金融機関によって異なりますが、基本的には「加点要素」と「減点要素」を組み合わせて点数化します。たとえば、年収300万円以上なら加点、勤続年数3年以上ならさらに加点、逆に延滞や債務整理があれば大幅に減点されるといったイメージです。

実際の点数配分は非公開ですが、以下のようなイメージで構成されています。

| 評価項目の例 | 加点/減点のイメージ |

|---|---|

| 年収300万円以上 | +20点(イメージ) |

| 勤続年数3年以上 | +15点(イメージ) |

| 持ち家あり | +10点(イメージ) |

| クレジット延滞あり | −30点(イメージ) |

| 多重申込(6か月以内に3件以上) | −20点(イメージ) |

このように、プラス要素を積み上げつつ、マイナス要素を避けることが重要です。

合格ラインは金融機関ごとに異なりますが、一定水準を超えると自動承認され、基準を下回ると自動否決となります。

ギリギリの点数で基準を満たした場合には「人による追加審査」が行われることもあります。

スコアリング方式は完全に機械的である一方で、最終判断には金融機関独自の裁量が残されているケースもあるのです。

スコアを高めるための実践チェック

スコアリングは一朝一夕で改善できるものではなく、日々の金融行動が積み重なって評価に反映されます。

以下のような点を意識することで、少しずつスコアを高めることができます。

- 延滞を避ける:支払期日を守ることが最も重要。たとえ1日の遅れでも記録される可能性があるため要注意。

- 多重申込を控える:短期間に複数のローンやカードに申し込むと「資金繰りが苦しい」と見なされ減点対象に。

- 安定した勤務先で働く:勤続年数が長いほど評価は高くなるため、転職直後の申込は不利になりやすい。

- 計画的にクレジットカードを利用:毎月の利用と返済を繰り返すことで「良好な返済履歴」が積み重なりプラス要因になる。

- 借入残高を減らす:複数の借入を整理し、返済比率を下げることでスコア向上につながる。

短期間で劇的に改善するのは難しいですが、毎月の返済をきちんと守り続けることで、将来的にスコアは確実に上がっていきます。

スコアリングは「信用の積み重ね」を数値化したものといえるでしょう。

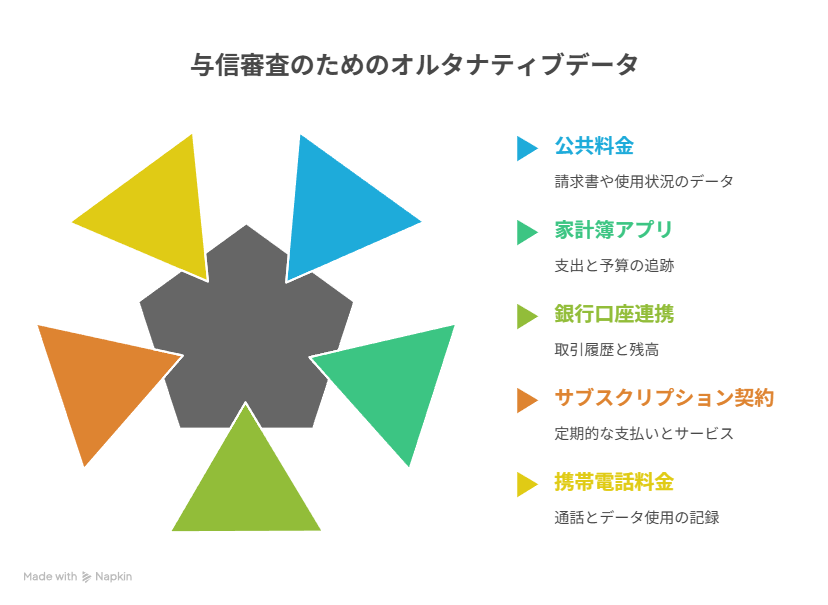

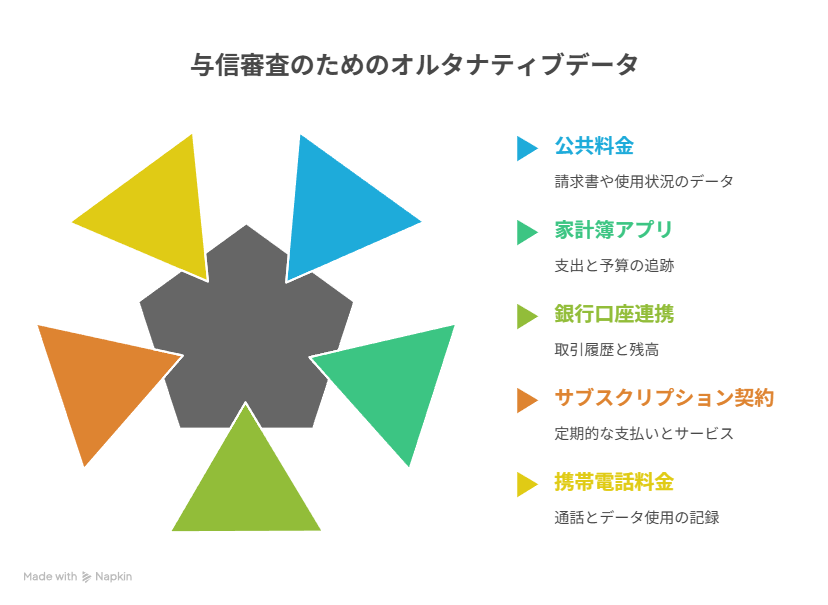

オルタナティブデータの活用

従来の与信審査は、クレジットカードやローンの返済履歴といった「信用情報」に依存していました。

しかし、近年ではこれに加えて 公共料金の支払い状況、家計簿アプリの記録、サブスクリプション(定額制サービス)の支払い履歴など、いわゆる「オルタナティブデータ」の活用が進んでいます。

この仕組みによって、これまで金融取引が少なく信用情報にデータがほとんど残っていなかった 若年層やフリーランス、専業主婦 なども、より公平に与信評価を受けられるようになりました。たとえば電気・ガス・水道といったライフラインの支払いを長期にわたり滞りなく行っていれば、安定性の証拠としてプラスに評価される可能性があります。

オルタナティブデータの主な例

| データの種類 | 活用される場面 | 信用評価への効果 |

|---|---|---|

| 公共料金(電気・ガス・水道) | 定期的な支払い実績 | 延滞がないことで安定性を証明 |

| 家計簿アプリ・銀行口座連携 | 支出・収入のバランス確認 | 健全な家計管理がプラス評価 |

| サブスクリプション契約 | 音楽・動画配信などの月額料金 | 長期的な継続利用が信用度を補完 |

| 携帯電話料金 | 通信キャリアとの契約 | 延滞歴がないと信用向上に寄与 |

このように、日常生活での小さな支払い習慣が新しい信用力の証拠となり得る点が、オルタナティブデータの最大の特徴です。

同意取得・プライバシー・透明性のポイント

オルタナティブデータを審査に活用する際、最も重視されるのは 利用者本人の同意とプライバシーの保護 です。

金融機関は「どのデータを、どの目的で利用するのか」を明示し、利用者に納得してもらったうえでデータを取得する必要があります。

特に懸念されるのは、利用者が気づかないまま膨大なデータが収集・分析されるケースです。そのため、透明性の確保が不可欠であり、利用範囲の説明・同意の確認・利用停止の選択肢 がセットで用意されていなければなりません。

たとえば、家計簿アプリと連携する際には「入出金データを与信審査に利用する」旨を明示し、利用者がチェックボックスで同意できる仕組みを整えることが望まれます。また、同意後も「いつでも解除できる」仕組みを提供することで、安心してサービスを利用できるようになります。

オルタナティブデータの活用は単に技術的な課題だけでなく、倫理的・法的な配慮 が求められる領域なのです。

フィンテック・中小金融での導入動向

オルタナティブデータの活用は、特に フィンテック企業や中小規模の金融機関 で積極的に進んでいます。

大手銀行に比べて柔軟な審査モデルを構築できるため、従来の信用情報だけでは評価が難しかった利用者層に新たな金融アクセスを提供しているのです。

具体的には、AIやビッグデータ分析を駆使し、公共料金やサブスクリプションの支払いパターンから返済能力を推定する仕組みが導入されています。これにより、金融取引の履歴が少ない若年層でも「日常的に安定して支払っている」という実績が信用評価に反映されやすくなりました。

中小金融機関にとっては「これまで取り込めなかった新しい顧客層」を獲得できるメリットがあります。結果として、オルタナティブデータの活用は 金融包摂(ファイナンシャル・インクルージョン) を推進し、社会全体における金融アクセスの格差を縮小する可能性を秘めています。

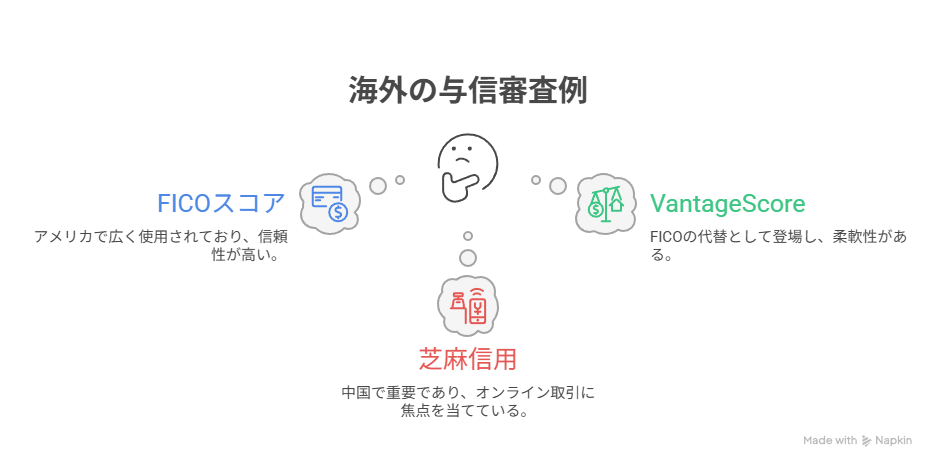

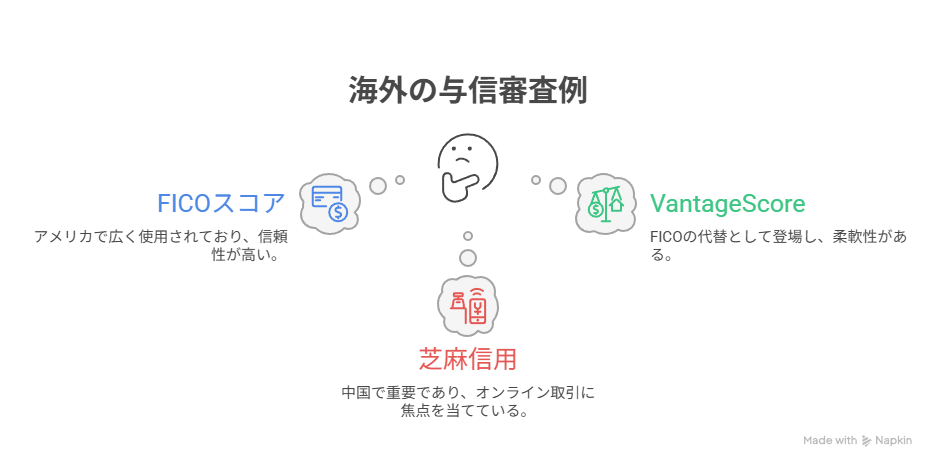

海外の与信審査例

日本から離れて海外に目を向けてみましょう。アメリカと中国を例に解説します。

信用スコア比較表(FICO / VantageScore / 芝麻信用)

| 項目 | FICOスコア | VantageScore | 芝麻信用(ジーマクレジット) |

|---|---|---|---|

| 運営主体 | FICO社(Fair Isaac Corporation) | 米国主要信用情報機関3社(Equifax・Experian・TransUnion) | アリババ系アント・グループ(中国) |

| 点数範囲 | 300〜850点 | 300〜850点 | 350〜950点 |

| 主な評価要素 | 支払い履歴、利用残高比率、クレジット履歴の長さ、新規クレジット、利用種類 | 支払い履歴、残高比率、クレジット利用傾向、直近の行動 | 金融取引履歴、消費行動、人脈データ、オンライン活動 |

| 重視されるポイント | 支払い履歴(35%)が最重要 | 最近の支払い状況をより重視 | 消費パターンや行動履歴も含む広範な評価 |

| 活用シーン | ローン審査、クレジットカード発行、住宅ローン金利など | 一部金融機関のローン・カード審査 | レンタル・ホテル宿泊のデポジット免除、買い物優遇、ローン金利優遇など |

| 社会的影響 | 主に金融取引に限定 | 金融取引中心、近年は利用拡大傾向 | 日常生活全般に影響(金融+サービス利用) |

| 日本との関連 | 日本には直接導入されていないが、与信モデルの参考に | 日本での利用はなし | 日本では導入予定なし。スコア社会の参考事例 |

アメリカのFICO Score

アメリカにおける FICOスコア は、世界で最も広く利用されている信用スコアモデルです。

個人の信用力を数値化し、金融機関がローンやクレジットカードの審査を行う際に重視されます。スコアは一般的に 300〜850点 の範囲で算出され、点数が高いほど信用力が高いと評価されます。

スコアの構成要素は以下の通りです。

- 支払い履歴(35%):クレジットカードやローンの返済を期日どおりに行っているか。延滞があると大幅な減点。

- 利用残高比率(30%):利用可能枠に対してどれくらいの残高を使っているか。限度額に近い利用はリスクと見なされる。

- クレジット履歴の長さ(15%):どのくらい長期間にわたってクレジット取引を続けているか。長いほど安定性あり。

- 新規クレジット(10%):新しいクレジットカードやローンをどれくらい申し込んでいるか。短期間で多数申込むと減点。

- 利用種類(10%):クレジットカード、住宅ローン、自動車ローンなど、多様なクレジットをバランスよく利用しているか。

特に「支払い履歴」が最重要であり、一度でも延滞があればスコアは大幅に下落します。逆に、長期間にわたり延滞なく利用を続けることで、着実にスコアを向上させることができます。

FICOとVantageScoreの違い

近年、FICOスコアに加えて VantageScore も普及しつつあります。両者は信用度を点数化するという目的は同じですが、算出方法や基準に違いがあります。

| 項目 | FICOスコア | VantageScore |

|---|---|---|

| 点数範囲 | 300〜850点 | 300〜850点 |

| 歴史 | 1989年導入、最も普及 | 2006年導入、比較的新しい |

| 算出基準 | 支払い履歴を最重視 | 最近の傾向(直近の支払い状況など)を重視 |

| 利用機関 | 大手銀行・クレジット会社中心 | サブプライム金融や一部カード会社で採用増加中 |

金融機関によって、どちらのスコアを重視するかは異なります。利用者にとっては、両方のスコアを意識し、日常的な信用管理を徹底すること が求められます。

中国の芝麻信用(ジーマクレジット)

中国においては、アリババグループの関連会社「アント・グループ」が提供する 芝麻信用(ジーマクレジット) が代表的な信用スコアサービスです。

スコアは 350点〜950点 の範囲で算出され、点数が高いほど社会的信用が高いと見なされます。

芝麻信用の特徴は、単なる金融取引履歴にとどまらず、消費行動・人脈データ・オンライン取引履歴 なども加味される点です。このため、従来の信用スコアに比べて評価対象が非常に広範囲に及びます。

芝麻信用の活用シーン

芝麻信用は金融商品にとどまらず、日常生活の幅広い場面で利用されています。

- レンタルサービスのデポジット免除(自転車シェアリング、家電レンタルなど)

- ホテルや宿泊施設での保証金不要

- ショッピングでの特典や優遇サービス

- ローンやクレジットカードの金利優遇

高スコアを持つことで、社会的な利便性が大幅に向上し、生活全般に直結するメリットを享受できるのが芝麻信用の大きな魅力です。

信用スコアと社会信用の混同に注意

しばしば誤解されますが、芝麻信用はあくまで 民間企業が提供する商業的サービス です。

中国政府が推進する「社会信用システム」とは別物であり、国家による監視制度ではありません。ただし、利用範囲が広がるにつれて「社会的信用」との境界が曖昧になるケースもあり、利用者には注意が必要です。

信用スコアは金融の利便性を高めるツールである一方、データの取り扱いにはプライバシーの観点からも慎重さが求められます。

芝麻信用の事例からは「信用スコアが生活のあらゆる場面に浸透していく未来」を垣間見ることができ、日本におけるスコア社会の可能性を考えるうえでも参考になるでしょう。

まとめ

個人ローンの与信審査は、金融機関が申込者の返済能力と信用力を確認するための重要な関門です。

審査の内容はローンの種類によって異なりますが、共通して重視されるのは「安定した収入」「信用情報の健全性」「返済比率の適正さ」の3点です。住宅ローンでは物件評価や団信加入が必須となり、カードローンでは総量規制が影響するなど、それぞれの特徴を理解して申し込むことが成功への第一歩となります。

信用情報には、申込履歴や契約内容、返済状況、延滞や債務整理といった異動情報が記録されており、これらが審査結果を大きく左右します。延滞や多重申込はマイナス評価となるため、日常的に返済をきちんと行い、無理のない範囲で借入を管理することが将来の審査通過につながります。また、日本にはJICC・CIC・KSCという3つの信用情報機関が存在し、情報の一部は共有されています。どの金融商品を利用する場合でも「信用の積み重ねが大切」であることに変わりはありません。

さらに、スコアリングモデルやオルタナティブデータの導入により、従来よりも多面的に信用を評価する仕組みが広がりつつあります。海外のFICOスコアや芝麻信用の事例を見ても分かるように、信用スコアは生活の利便性や社会的信頼に直結する存在になりつつあります。日本でも今後、金融以外の分野に信用情報が活用される可能性があり、その意味でも日々の金融行動を見直すことが重要です。

与信審査に通過するためには、正確な申込情報の提供、安定した収入の確保、信用情報の健全な管理、そして計画的な資金利用が不可欠です。事前に仕組みを理解し、適切な準備をしておけば、個人ローンはライフプランを支える心強い手段となるでしょう。